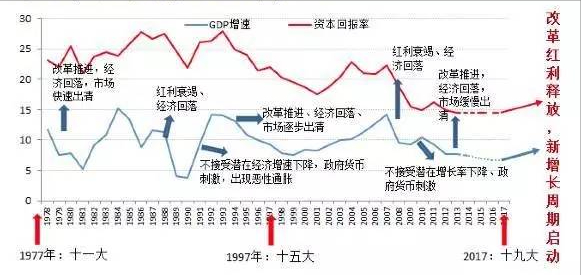

每个时代都有每个时代的爆发性行业,每个时代都有每个时代的首富。正如一句话所讲:人生发财靠国运。做生意,做投资,无出其外。未来预测未来20年A股牛股,我们先分析过去20年A股涨幅靠前的股票:封神榜。 一、中国股市四个阶段领涨的板块:未来科技,消费,医疗将领涨 1990-2001:中国开始改革开放,A股领涨的涨幅靠前的是地产、工程机械、电力、公共事业 2002-2009:中国加入WTO,出口激增,大搞基建,A股领涨的板块机械,家电,黄金 2010-2016:四万亿结束,开始万众创新,涨幅靠前的是TMT 2016-至今:开始供给侧改革,金融去杠杆,涨幅靠前医药,半导体,消费 整体来看,2010-至今(剔除2015年的互联网+泡沫),A股过去十年涨幅靠前的是:医疗(通策医疗,爱尔眼科),消费(贵州茅台10倍,中国国旅8倍,格力电器7倍,伊利股份6倍),电子(兆易创新10倍,海康威视7倍)。 图:中国经济与改革周期

展望未来:人口老龄化+科技创新,结合日本历史,医药+科技+消费可能长期有大机会。 图:中美市值前十大公司对比(截至2020年底,单位:亿美元)

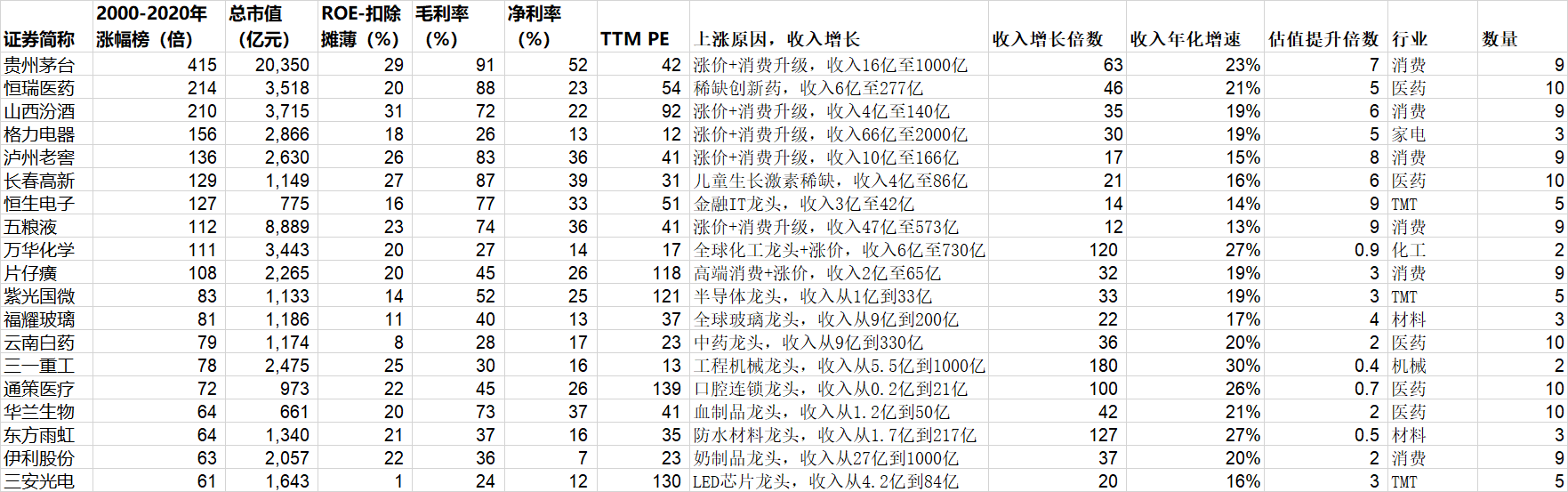

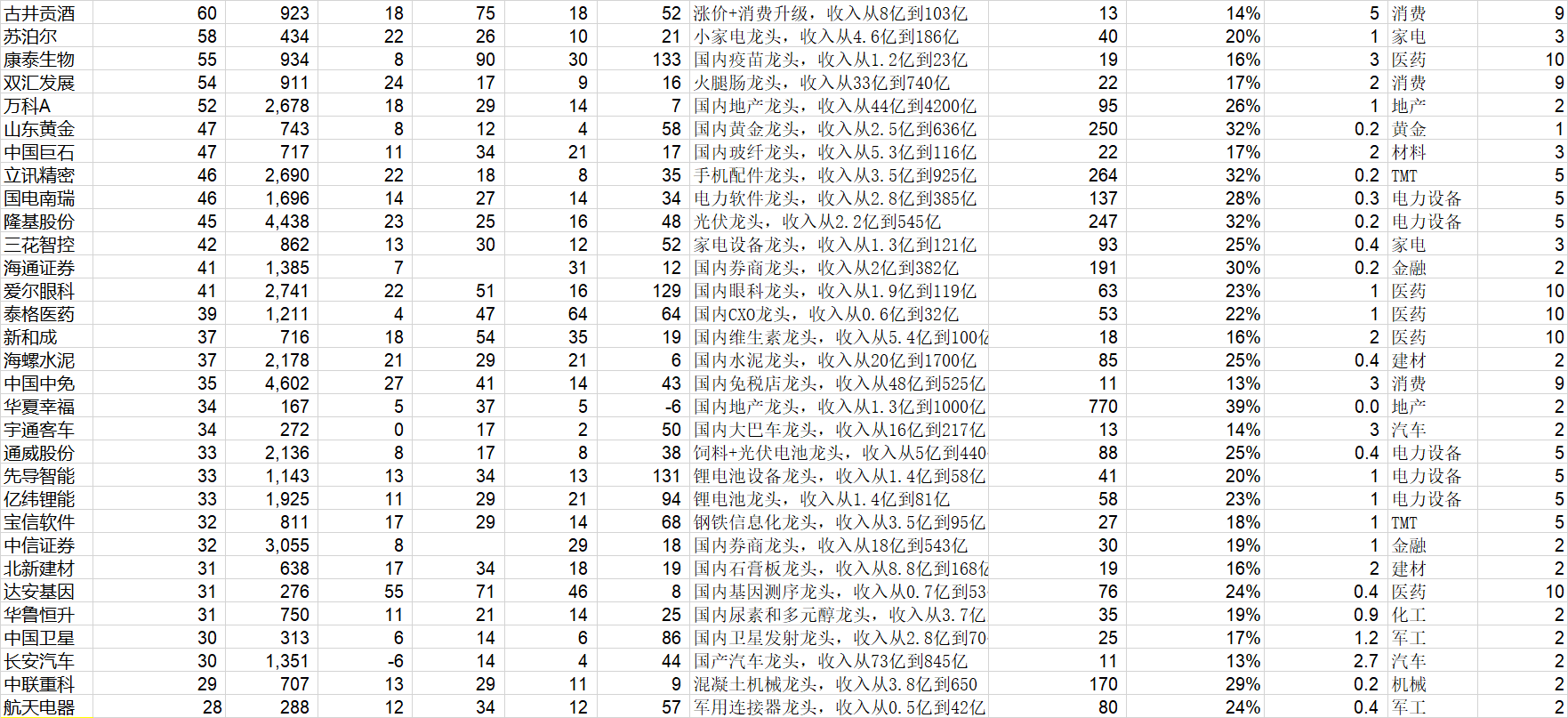

二、中国A股过去20年漂亮50 统计2000-2020年A股涨幅榜前50名,涨幅最大的是贵州茅台,过去20年涨了415倍,也就意味着如果2010年你买了100万贵州茅台拿着不动,你现在就有4.15亿元了,在你们村可以横着走了。第二名恒瑞医药20年涨了214倍,第三名山西汾酒210倍,第50名的航天电器也涨了28倍。如果你2000年买了100万航天电器拿着不动,现在也有2800万元,可以从容地在北京买房买车了。

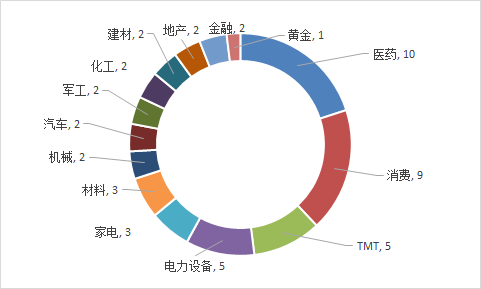

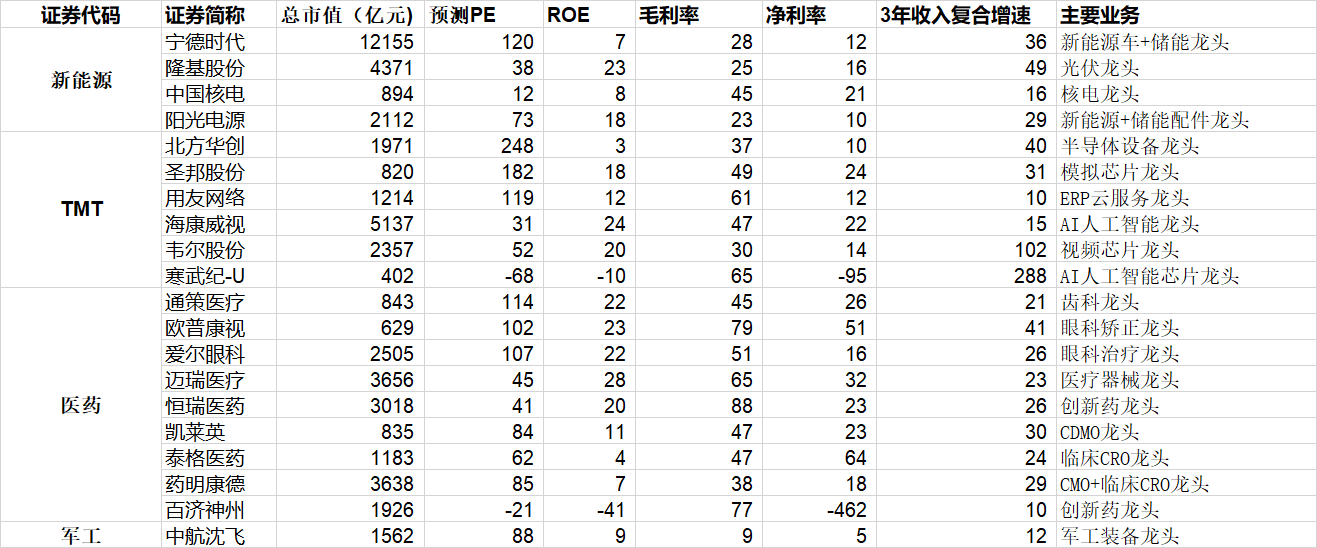

进一步研究可以发如下规律: (1),50家公司中有10个是医药,9个消费,5个TMT和5个电力设备(新能源为主),剩下的是:家电,材料,机械,汽车等。 (2),这50家公司平均收入增长了81倍,PE估值扩张了2.2倍,可见主要还是业绩增长带来的市值增长。 (3),消费+医药股主要靠估值扩张,平均PE提升了6倍。估值收缩的是周期品的化工,机械等。 (4),平均的ROE是16%,平均收入增速是21%。 (5),平均毛利率是42%,平均净利率是20%,平均PE是49倍。 图:A股过去20年(2000-2020年)涨幅靠前50只股票1-20名

图:A股过去20年(2000-2020年)涨幅靠前50只股票30-50名

虽然不能刻舟求剑,但是我们可以发现:消费和医药还是容易出牛股,因为代表着稳定,只要国泰民安,消费升级永不停歇。另外,随着人口老龄化和人们对健康的追求,医药行业牛股辈出。此外,TMT和电力设备(新能源)代表着科技前进的方向,因为空间大,变化大,容易出牛股。过去20年的牛股多多少少都有时代的印记,过去20年是中国城镇化大发展的20年,是80后一代人人口红利释放的20年。 图:A股过去20年涨幅靠前50只股票所在行业分布

三、中国A股未来20年新漂亮20 结合经济结构,人口老龄化,推测未来20年涨幅榜前20名可能大部分是:TMT+新能源+医药+消费。为什么不写未来20年涨幅前50名呢?因为那样写手太累。 选择标准是:1,大市场:市场空间至少1000亿以上。2,符合未来国家,符合市场需求发展方向的。3,各自行业的龙头,具备较高的壁垒和竞争优势。 个人认为未来20年的新漂亮20可能是如下公司(仅供参考,不作为投资依据)。

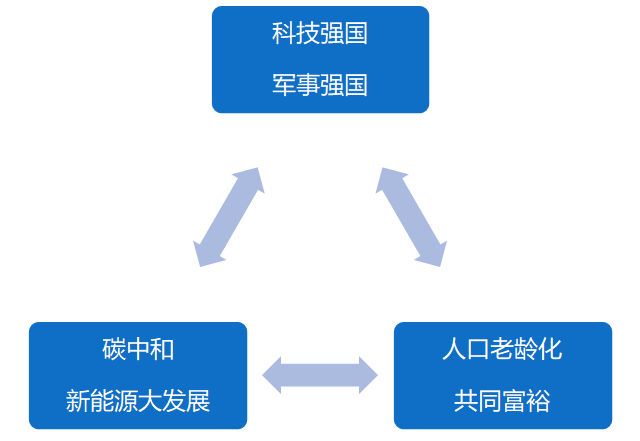

预测前提假设: 1,中国变大变强,由制造大国变成制造强国,科技强国,军事强国。 2,人口老龄化,城镇化接近尾声,由注重效率变成注重公平,兼顾效率,发展共同富裕。 3,能源结构发生大变化:基于中国2060年要实现碳中和,新能源20年黄金发展期。

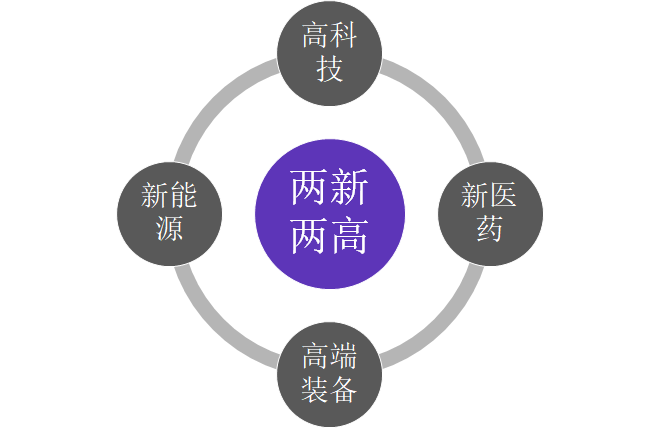

可以初步得出如下结论: 1,未来 20年可能的牛股在以下行业:新能源,TMT,医药。Y教授把他们定义为:两新两高。两新指的是:新能源,新医药,两高指的是:高科技,高端装备。消费行业因为茅台市值已经很大,涨幅可能有限,就没写进去,并不代表着不好看。想努力选出未来20年涨幅在几十倍--上百倍的时代牛股。

2,再过20年,中国GDP可能达到250万亿(假设年化增速4.6%),假设证券化率达到美国的160%的话,股市总市值400万亿。 3,目前茅台市值最大2万亿,占A股总市值比重约2.2%。参考美国股市现在250万亿市值,市值最大的苹果16万亿,占比6%。未来中国股市400万亿时,龙头公司市值占比2-6%的话,市值可能高达8-24万亿。