1.巧克力行业的基础知识与细分概念

1.1 基础知识

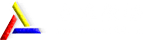

巧克力最早源自南美洲,是以巧克力豆作为主料的一种混合型食品,其主要原料可可豆产于赤道南北纬18度以内的狭长地带。可豆经过发酵、烘烤、去皮等处理之后,被研磨压榨成“可可浆”,也叫“可可液块”。可可浆能够被分离成为可可脂和可可粉,然后进一步加工成其他食物。典型的巧克力需要在可可浆里添加可可脂。也就是说,巧克力里的可可脂比可可浆里的多。由于巧克力中的天然可可脂价格较贵,许多可可脂的替代品就添加到巧克力中,主要有两种:代可可脂和类可可脂。

因为巧克力在制造过程中所加进的成分不同,也造就了它多变的面貌。目前市面上的巧克力,依成分大约可分为黑巧克力(Dark chocolate或纯巧克力)——乳质含量少于12%;牛奶巧克力(Milk chocolate)——至少含10%的可可浆及至少12%的乳质;Chocolate compound——不含可可脂的巧克力;白巧克力(White chocolate)——不含可可粉的巧克力。其中以牛奶巧克力最为普遍。最近,有人发明了蛋白巧克力,配方中加入了植物蛋白,融合了可可的健康功效和植物蛋白的健康功效,具低热量、高蛋白的特点。中国目前执行的巧克力行业标准,要求巧克力中可可脂占的比例不低于18%,非可可脂的脂肪含量不超过5%。食品法典委员会(CAC)标准规定可可脂占的比例不低于18%。

(1)黑巧克力(Dark chocolate)或称纯巧克力,主要由可可脂、少量糖组成,硬度较大,可可脂含量较高,微苦。黑巧克力是喜欢品尝“原味巧克力”人群的最爱。因为牛奶成分少,通常糖类也较低。可可的香味没有被其他味道所掩盖,在口中融化之后,可可的芳香会在齿间四溢许久。甚至有些人认为,吃黑巧克力才是吃真正的巧克力。通常,高档巧克力都是黑巧克力,具有纯可可的味道。因为可可本身并不具甜味,甚至有些苦,因此黑色巧克力较不受大众欢迎。

(2)白巧克力,因为不含有可可粉,仅有可可油及牛奶,因此为白色。此种巧克力仅有可可的香味,口感上和一般巧克力不同。也有些人并不将其归类为巧克力。由于可可含量较少,糖类含量较高,因此白巧克力的口感会很甜。

(3)牛奶巧克力:棕色的巧克力是牛奶巧克力,口感非常好,深受人们欢迎;长期以来,牛奶巧克力以它的口感均衡而受到消费者的喜爱,也是世界上消费量最大的一类巧克力产品。最早的牛奶巧克力配方是由瑞士人发明的。比利时和英国也是牛奶巧克力的主要生产国。他们往往采用混合奶粉工艺,具有一种类似干酪的风味。相对于纯黑巧克力,牛奶巧克力的味道更清淡、更甜蜜,也不再有油腻的口感。好的牛奶巧克力产品,应该是可可与牛奶之间的香味达到一个完美的平衡,类似于两个恋人之间既依恋又独立的微妙关系。根据调查显示:牛奶巧克力口味最为东方人所接受,因此进口到国内的巧克力种类大都是extramilk(意指牛奶成分加重)。此种巧克力中,牛奶及可可的味道并重,适合喜欢香浓奶味的人。不过此种巧克力感觉也较甜。

(4)单源巧克力,完全没有牛奶及其他成分。可可来源单一的巧克力,指仅使用特定地区或者国家出产的可可豆生产的巧克力。

(5)蛋白巧克力——蛋白巧克力是以可可制品、植物蛋白等为原料,经混合、乳化等工序制成的,既具有可可营养价值又具有植物蛋白营养价值,热量低,蛋白质含量高,可为各类消费者带来更多的益处。

(6)巧克力制品。巧克力制品指混有其他成分的实心巧克力(Solid chocolate with inclusions)即巧克力中混有细碎的果仁、软胶糖、乳加、饼干等成分,如瑞士三角巧克力。此外巧克力制品还包含所谓的夹心巧克力:一种包有果仁类内容物(Enrobed or Moulded Products with C and,Fruit,or Nut Center)巧克力。如市面上专柜中包有核桃、花生的单颗巧克力、SNICKERS、M&MS、七七乳加巧克力等。此类巧克力讲究的是在细滑的巧克力外,还有另一种咀嚼的快感。同时因内容物的关系,果仁的味道会中和掉巧克力的甜腻。另外还有包有饼干类内容物(Enrobed or Moulded Products with Bakery Centers)的巧克力,如金莎、Twix等,饼干的酥脆和细滑的巧克力形成对比。

1.2 消费群体分析

巧克力作为营养美味的休闲食品,已经受到越来越多消费者的欢迎。根据新生代市场监测机构对我国北京、上海、广州、成都、青岛等20 个城市的监测结果显示,巧克力的消费群体具有以下几个方面的主要特征。

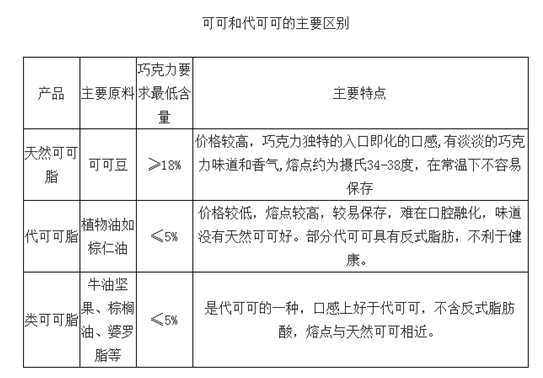

(1)性别:女性多于男性

女性对糖果、巧克力的偏好大于男性,特别是年轻女性的购买倾向格外明显。女性的糖果、巧克力购买比例为65.1%,而男性的糖果、巧克力购买比例为34.9%,如图所示。

图:巧克力消费者的性别结构

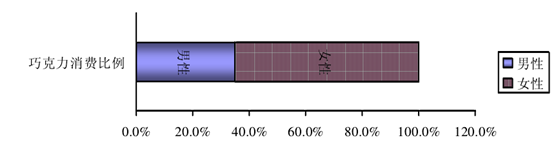

(2)年龄:青少年多于中老年人

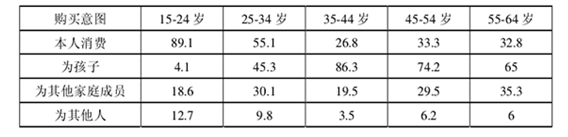

巧克力购买表现出明显的年轻化特征。35 岁以下人群的消费比例很高,尤其是年龄在15-24 岁的青少年为巧克力的主要消费群体,如表1所示。且巧克力的购买频率和购买意图与年龄也有较强的关系,高频率购买和自我消费的比例从低年龄段向高年龄段呈现逐步递减的规律,如表2所示。但随着人们健康意识的不断提高,巧克力保健作用的深入发掘,人口基数较大的中老年人群在巧克力市场中的影响也不容忽视。

表1:巧克力购买频次的年龄结构分布(单位:%)

表2:巧克力购买意图的年龄结构分布(单位:%)

注:数据为复选,故表1和表2中的数据比例之和超过100%。

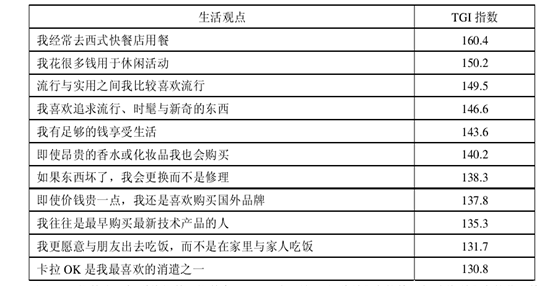

(3)职业和学历:白领和学生居多

职业和学历息息相关,从职业划分的角度来看,白领阶层和学生在巧克力市场的消费中占有很大比例,分别为46%和26%;从学历层次的角度来看,学历偏高的消费者更注重巧克力的品质和文化表述。其中,巧克力重度消费群体就多属于这类生活观点时尚、学历水平较高的人群。根据CMMS 对巧克力重度消费者的生活形态分析研究发现,这部分消费者对于“时尚”、“品质”、“身份”和“健康”的追求较为强烈,快餐、休闲、流行是他们生活的重要组成部分,如表3 所示。

表3:巧克力重度消费者的生活观点调查结果

注:TGI指数为目标群体指数。指数高于100,表明这一人群所具有的特征与总体所具有的统一特征相比更明显的倾向性,指数越高,这一倾向性越明显。

2. 国内巧克力行业的现状

2.1 国内市场发展潜力巨大

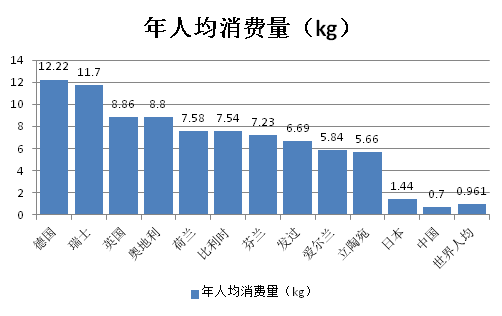

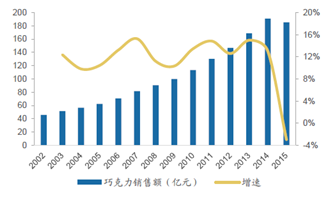

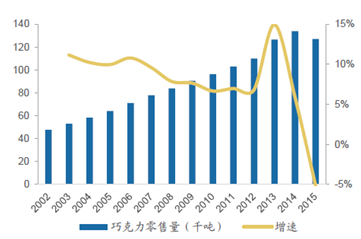

随着人们生活水平的不断提高及消费者食品安全和健康意识的不断增强,巧克力作为营养、健康、高档的消费品,越来越多地被消费者所接受,巧克力制品的市场需求量不断扩大,巧克力产业已成为我国食品工业中发展速度较快的产业。我国巧克力市场人均消费量远低于世界水平,未来增长空间巨大。2015年我国巧克力糖果零售额达到185.16亿元,销售量达到12.69万吨。从2002到2014年我国巧克力销售额持续保持10%以上的增长,2015年受宏观经济放缓,巧克力销售额有所下降。02-15年销售量复合增速达到7.26%,随着我国经济的企稳,巧克力消费有望持续保持增长。从人均消费量来看,我国巧克力人均700-800g,日本人均1440g,在欧洲在去年全年欧洲地区巧克力人均消耗量的排名中,位列前10位的分别是德国12.22公斤,瑞士11.7公斤,英国8.86公斤,奥地利8.8公斤,荷兰7.58公斤,比利时7.54公斤,芬兰7.23公斤,法国6.69公斤,爱尔兰5.84公斤,立陶宛5.66公斤。全球人均消费量961g。

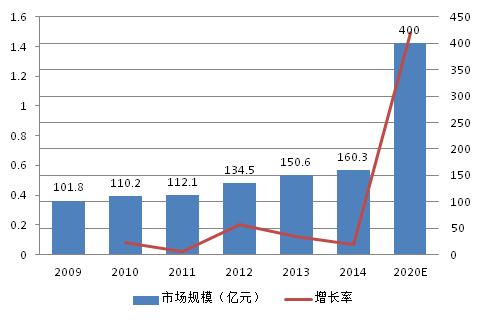

从人均消费量来看,我国人均巧克力消费量对比较低,仅以亚洲人均巧克力消费量266.4g为标准,我国仍然有2.67倍的增长空间,未来增长空间仍然巨大,如果中国人均年消费量达到1kg,中国就会成为全球最大的巧克力市场。中国也成为了世界上最有发展潜力、增幅最快的市场,赢得了世界主要巧克力品牌的青睐据估计。至2020年中国巧克力市场份额将达到400亿元。

图:2009-2020年中国巧克力市场规模及增速

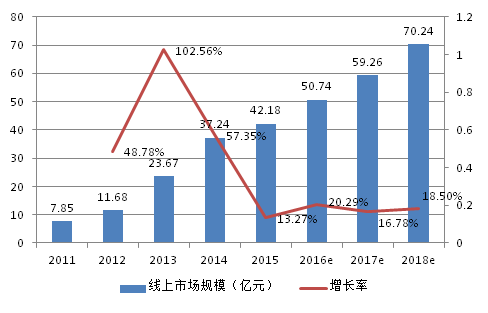

图:2011-2018中国巧克力线上市场规模及增速

图:2002-2015年中国巧克力销售额及增速

图:2002-2015年中国巧克力零售量及增速

2.2 外资抢国内市场主导地位

由于中国市场巨大的市场潜力以及商业利益,各大国际外资厂商纷纷涌入中国市场。

早在1982年,美国玛氏集团就开始进入中国市场,至1990年推出M&MS巧克力豆产品,大受市场欢迎;1995年好时集团开始在中国销售巧克力棒;吉百利在1992年开始建厂,开始了本土化市场战略;费列罗于1994年也确定了中国官方经销商,开始打造自己的销售渠道。虽然近两年国内巧克力消费呈现下滑趋势,但外资优质品牌依然在不断进入,尤其是通过海淘和代购渠道进入的高端品牌。

巧克力是世界上为数不多的具有“口味偏好”的食品,例如在美国,大部分人都更喜欢本土的好时而不是英国的吉百利,反之亦然。然而在中国由于在改革开放初期外商就已经开放培育中国市场,使得在中国市场中,外商品牌更为国人接受。

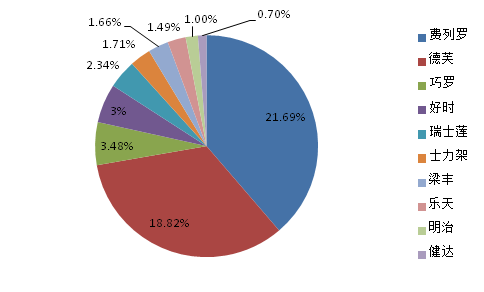

2015年国内巧克力品牌前十及其市场份额

根据英敏特统计的数据,2014年中国巧克力市场的销售额总共为289.5亿元,其中玛氏、费列罗和雀巢三大进口巧克力品牌分别以43.7%、11%和10.4%的市场份额位列前三甲,

目前中国巧克力消费市场金字塔再度发生了变化:瑞士莲、三角以及GODIVA为代表的比利时手工品牌等成为金字塔尖品牌;而玛氏、好时、雀巢等大众消费品牌则占据塔腰位置;塔基部分才是以代脂巧克力产品为主的内资企业。

外商品牌在国内市场的如此大的份额,这是因为与国内厂商相比,外资品牌具有如下几个优势:

2.2.1 天然的品牌优势

巧克力作为舶来品,原产地中南美洲,大航海时代后引入欧洲并逐渐盛行。世界公认的顶级巧克力产于瑞士,美国玛氏、好时和瑞士雀巢三大巧克力厂商销售额占全球市场的70%以上份额。目前世界排名前二十的巧克力品牌已经悉数通过各种方式进入中国市场。这些品牌在数十年甚至上百年间行销在世界多个国家与地区,其品牌认知度以及影响力也不断增大。而巧克力行业是食品行业中用户品牌粘性较大的领域,这就为外商带来了天然的品牌优势。

2.2.1实力与资源优势

进入中国市场的外资巧克力企业,往往是世界食品行业的重量级企业,当之无愧的食品大鳄,他们不仅控制着优质的原料来源,还有极大的资金、技术、人才、资源优势。例如,雀巢是世界第一大食品公司,每年销售额高达440亿美元;玛氏为世界第七大食品公司,每年销售额达153亿美元。

凭借着自身强大的实力,外资巧克力公司在广告营销方面的投入巨大,而且迅速进入商超领域,批量占领终端市场。根据调研机构尼尔森网联媒体研究公布的数据,2013年~2015年,玛氏中国食品行业广告投放额分别是100亿元、87亿元和75亿元人民币,其中2013年德芙巧克力的广告投放就超过30亿元,2015年则超过37亿元。2013年M&MS朱古力和士力架的投入也超过17亿元。外资巧克力如此大手笔的营销投入,远非国内巧克力企业可企及。以2015年第一季度为例,巧克力行业的广告投放花费总额为62亿人民币而玛氏与费列罗两家厂商合计广告投放就已经达50亿元,占全行业广告投放的80.66%。

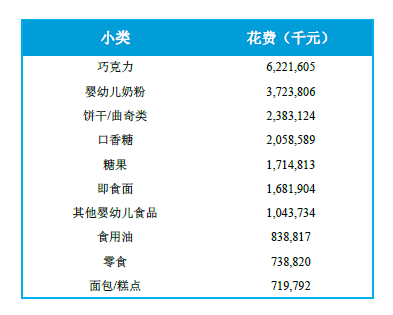

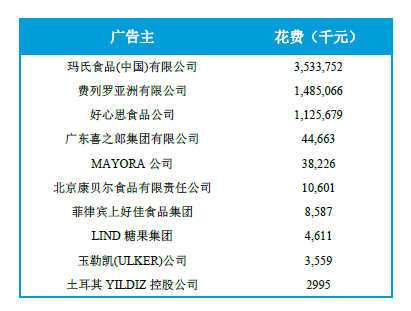

图:第一季度食品行业个子小类投放花费

图:2015第一季度巧克力子小类广告主花费排名

在2014年8月份,根据对全国406家主要电视频道(从中央台、省卫视台、省台到主要城市台)每天18:00-24:00进行广告播出状况监测,结果表明:

8月份,全国巧克力及饮品行业的企业在189家电视频道上共投播了14个品牌。共计本月播出24510次,广告总时长达515985秒,估计这些企业为此至少投入广告费用约90255万元。其中费用投入最大的三个品牌是:德芙丝滑牛奶巧克力(39246万元)、士力架花生夹心巧克力(19844万元)和M&MS巧克力豆(13294万元),分别占同类广告费用的43%、22%和15%。投播时长最长的三个品牌是:德芙丝滑牛奶巧克力(171040秒)、费列罗巧克力(169225秒)和士力架花生夹心巧克力(88670秒),分别占同类广告播出时长的33%、33%和17%;投入次数最多的三个品牌是:德芙丝滑牛奶巧克力(7723次)、费列罗巧克力(6998次)和士力架花生夹心巧克力(4156次),分别占同类广告投播次数的32%、29%和17%;投放频道最多的三个品牌是:德芙丝滑牛奶巧克力(126家)、费列罗巧克力(109家)和士力架花生夹心巧克力(96家)——可以看到全国巧克力行业广告投放的方方面面外资企业都有着巨大的优势。

面对如此大的投入,外资品牌占国内巧克力市场七成以上也不足为奇了。

2.2.2产品、技术优势

自1828年荷兰人Van Houten压榨出可可油脂与碾碎的可可豆以及白糖混合诞生了世界上第一块巧克力,欧美巧克力大国制作巧克力的工艺技术已经经历了近两个世纪,其巧克力加工技术、工艺技术早已锻造的如火纯青,拥有数千种品种、规格的巧克力产品。此外每年还有300-500个新品种从欧美诞生,这些技术与产品的优势在短时间内很难被超越。

20世纪90年代外资品牌刚进入时,代可可脂巧克力还是国内主流,一方面当时纯脂的原料成本比较高,另一方面和当时原料来源、市场需求、企业工艺、技术等发展水平相关。当时巧克力多为大板或动物形状,受制于硬度和储藏条件限制,国内的老字号和民营企业多数生产低端代脂巧克力。在这种情况下,外资企业带着口感更好的纯脂巧克力产品进入市场,很快就被年轻人所接受。

2.2.3 先进的营销理念

在进入中国市场之前,很多外资巧克力企业已经有了几十年甚至上百年的积累,因此在巧克力营销战略、经验、资金上储备丰富。长期以来,外资企业在营销上有一套惯用模式,擅长利用大规模品牌广告攻势,强化品牌。在广告营销的同时,加强终端管理,实现销售。相比国内巧克力厂商,外资企业多讲究战略,不以一时一地的销量为目标,更看重对市场的长期占有份额,更加注重品牌的建设和管理。以拥有德芙、M&MS等知名品牌的玛氏中国为例,玛氏始终强调终端费用、人工工资和广告投入三角平衡,强调品牌是区别竞争对手的武器,用大规模广告投入争夺终端谈判的绝对优势,而终端操作则不过分倚重销量,而是以促进品牌建设为最终目的。玛氏从1992年进入中国,其真正实现盈利是到2005年,用了13年进行中国消费者教育和市场培养。

2.2.4本土化战略使得产品更容易被中国消费者接受

在迅速占领一线市场后,外资巧克力企业如玛氏、雀巢、好时、费列罗等纷纷通过自建或合资工厂,实现本土化战略,一方面解决了产品因海外长途运输到中国的品质隐患;另一方面也有利于改善产品口感适应当地市场。此前欧美的巧克力口感偏重偏甜,国产的口感则更喜欢清淡,进口巧克力的口感和大众口味有所偏差,所以外资巧克力在本土建厂、建研发中心,按照当地口味对配方进行相应调整。此外,外资巧克力还通过并购本土品牌的方式,进一步压缩国内巧克力品牌的市场空间。随着外资品牌将渠道进一步下沉到二、三线城市争夺市场,国产巧克力品牌的生存空间进一步被压缩,金帝巧克力在2010年~2013年丢掉大量市场份额就已经很说明问题。

2.3 国内厂商艰难生存,处境堪虞

与国外的巧克力市场相比,我国的巧克力工业属于后来者。20 世纪70 年代初,我国才开始半机械半手工的巧克力生产,年产量不足百吨;80 年代,我国从国外先后引进了30 条巧克力生产线,但品种单调,难以形成规模;90 年代之后,随着改革开放的逐步深入,国外著名巧克力企业的杀进才促成了我国巧克力市场的快速发展。

上世纪90年代,虽然国内已经形成了天津、北京、上海三个国产巧克力生产中心,但产业发展还很初级。当外资带着巨额资金、先进的产品和营销理念进入国内,就如同投下一张二向箔,令技术、管理、战略落后的国内厂商毫无招架之力。截止到2015年玛氏、费列罗和雀巢这三大进口巧克力品牌,占据了国内将近七成的市场份额,而国内品牌则在竞争中逐渐被淘汰,只剩下江苏梁丰勉强跻身市场前十,市场份额合计不足2%。国内厂商在高端产品领域毫无还手之力,只能在低端市场艰难挣扎,尤其是参照2006 年国家食品标准委员会和中国商业联合会共同参与制订的巧克力与巧克力制品新标准中可可脂含量的下限——白巧克力不低于20%,黑巧克力不低于18%,我国现有纯巧克力产量仅2000-3000吨,只占全部产品的10%-20%;而非可可脂制品产量2-3万吨,占到总数的80%-90%,因此多数产品还只是集中在价格导向的低端市场。而在中高端市场上,包装精美、口味多变的进口巧克力仍占据主导地位,同时满足了消费者追求时尚和倡导健康的双重诉求,价格往往高出国内同类产品的50%,甚至一倍还多。

2011年,雀巢公司以17亿美元收购国内最大糖果制造商徐福记60%的股份,用以补充在中国的分销网络和物流体系;2013年,美国巧克力巨头好时以30.2亿元收购了上海金丝猴公司80%的股份,并进而实行了全资收购;2014年,好时以35亿元收购金丝猴,以利用后者强大的二三线城市销售网络;而曾经国产品牌排名第一的金帝巧克力,也于2016年1月被中粮集团放弃。至2015年,金帝所在的休闲食品板块是唯一下滑的板块,其上半年贡献营收1.98亿元,销售额同比下滑9%,仅占整个中国食品集团板块1.3%。此前,金帝已连续四年表现不佳,从2011年开始,金帝所在的糖果板块已“四连亏”,截至2014年共亏损4.5亿元人民币。

目前国内巧克力厂商存在着四个方面的劣势:

2.3.1 品牌认知的劣势

国内巧克力市场中,巧克力以"礼品"形式被消费的比例占总消费的52.4%。巧克力更多的是作为一个“礼品文化”的载体,而中国人对于礼品品牌价值的重视高于礼品本身的实用性,故而国内厂商从一开始就落后于国外知名品牌。此外,消费者对于巧克力高热量、高糖、易发胖、容易导致心脑血管疾病的固有认知,抑制了巧克力作为个人消费品的进一步增长。

2.3.2 中小企业众多,难以形成竞争力

目前在我国巧克力行业,中小企业占行业企业总数的90%以上,众多的中小企业,规模小,资源利用不合理,技术管理水平不高,产品质量得不到可靠保证,人才相对匮乏,信用等级低,信贷困难,普遍存在资金不足的问题,严重制约企业技术创新的步伐。

2.3.3 原材料受制于人

由于气候土壤等环境因素,国内并没有优质的可可树种植产地,导致国内巧克力厂家可可原料全部依赖进口。

而由于可可树年龄老化以及环境的变化,部分可可主产区的产量正在减少,例如西非(确切说是科特迪瓦和加纳,这里生产世界可可豆总量的超过70%)的干燥气候让该地区的可可豆产量严重减少。另外,环境变化导致的真菌疾病也使得可可树减产,国际可可组织估计这种病已经让全球的可可产量减少了30%-40%。由于这些原因,可可的供给量出现了急剧下滑。同时,巧克力在亚洲地区越来越受欢迎。在过去,由于部分亚洲人的乳糖不耐受症,他们在很长一段时间内都不被视为巧克力爱好者。但情况现在得到了改变,因为亚洲人找到了适合自己的巧克力——黑巧克力。黑巧克力乳质含量很低,但可可固形物含量非常高。巧克力受欢迎程度的增加,带来的结果就是在供应减少的情况下,需求却在上升,这无疑导致价格上涨。

近几年,可可粉市场价格上涨高达4倍,由每吨8000元涨到每吨4万元,糖价上涨约36%,而且仍未出现下降或稳定的势头。预计到2020年全球可可豆原料的缺口将达到100万吨。原辅材料价格持续上涨、用工成本等不断提高,导致企业经营成本大幅增加,部分中小企业不堪重负。而与此同时,嘉宝、雀巢、玛氏等全球食品巨头却掌握着西非、美洲、印尼等优质可可产地的种植园,使其产品在成本与品质方面更具有竞争力。

2.3.4 本土厂商的优势

尽管外资厂商在规模、品牌等方面较国内厂商具有巨大的优势,但在产品渠道,特别是三、四线城市的销售渠道方面,作为本土企业,国内巧克力厂商对于本国的政治、法律、经济、文化、技术、自然环境等外部环境更加熟悉,同时对于中国的市场结构、市场流通体系、消费者的购买行为和心理都有准确的把握。此外,巧克力作为食品,其保质期一般只有12个月,国内产品由于运输距离以及分销渠道的便利,往往能提供更新鲜的产品,而存储时间也会影响巧克力的口感。

3. 国内巧克力行业发展方向

3.1 更健康的巧克力制品

巧克力制品可以分为混合型巧克力,涂层型巧克力以及糖衣型巧克力三种

国产巧克力目前在纯脂领域还需要在外资产品的夹缝中求生存,无法与外资强势企业直接竞争,而错位进入巧克力制品领域或是突围的出路。巧克力制品在消费市场上也占一定的份额,至2011年国内水果夹心巧克力的市场份额已经上升到23.2%,市场规模达到26亿元。

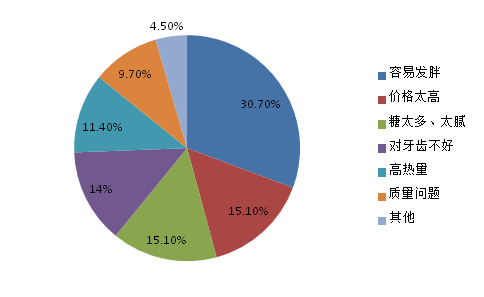

而消费者对于健康的需求也使得巧克力产品结构发生了变化,据2011年市场调查统计结果可知,国内消费者在购买巧克力时最大的顾虑就是巧克力热量太高对于体重健康造成问题。

图:目标人群吃巧克力的主要顾虑

消费者的顾虑其实就是巧克力生产企业需要解决的产品问题。只有尽可能不断改进产品质量,根据消费者需求不断研发新产品才能逐步做大市场,做强品牌。因此那些减少巧克力含量,增加水果、坚果等原料的巧克力制品受到越来越多消费者的青睐。

3.2 纯脂巧克力

如果以销售重量计算,代可可脂巧克力依然占据着相当的市场空间,但随着市场消费的升级,越来越多消费者不再满足于低端产品,进而追求物美价廉的纯可可脂巧克力,这让国内巧克力厂商看到了机会,事实上国内厂商已经开始逐步向纯脂巧克力领域渗透。

在徐福记、金丝猴、金帝倒下或被收购后,江苏梁丰食品集团有限公司(下称“梁丰食品”)在国内厂商中排名第一,市场份额占2%。此前梁丰食品的产品多以低端代脂巧克力产品为主,如今已经增加了多个纯脂巧克力产品系列。除了梁丰食品,国内其他品牌包括雅客食品的新精彩巧克力系列、天津怡浓的纯脂巧克力系列、黑金刚巧克力的“依贝兹”纯脂巧克力系列等,都是主打松露巧克力、纯脂礼盒巧克力以及高纯度黑巧克力领域,而这也是外资巧克力长期占据的地盘。随着国际原料供应商已经开始向国内企业提供高品质的原料,以及设备的完善,目前国内企业已经具备了生产高品质巧克力的能力。值得注意的是,目前国内并不产可可,因此国内巧克力的可可脂来源很大程度上还依赖进口商。经过外资品牌长时间的教育,纯脂巧克力已经是中高端市场主流,国产巧克力企业虽然已介入此领域,但在品牌营销方面投入较少,和外资产品相比,国产的产品品质不落下风,价格更亲民,但从品牌的角度来说,内资企业认知和实力都有限,赶超并不是一朝一夕的事情。

4. 金地毯投资建议

金地毯大数据中心认为,巧克力制造业属于劳动密集型产业,相对于资本密集型和技术密集型产业,人均资本装备率和资本有机构成都较低,进入门槛不高。根据迈克尔·波特(Michael Porter)的竞争理论,巧克力市场进入壁垒主要包括政府政策、资本需求、规模经济、产品歧异、转换成本以及分销渠道六个方面的影响因素。

(1)政府政策

政府出于调控宏观经济的原因,有时候会限制甚至封锁某产业的进入途径。在巧克力市场中这个壁垒并不明显,政府制订一系列新标准也只是从规范行业的角度出发对市场进行调整。

(2)资金需求

竞争所需的大量投资,特别是高风险或不可回收的前期广告、研究与开发等对行业进入构成一定的壁垒。2013年德芙巧克力一家就在广告投入了30亿人民币。目前,随着消费者需求层次的提高,口味要求的多样化,企业更是需要不断注入资金来引进新设备和开发新产品,巧克力市场的资金壁垒有逐渐加高的趋势。

(3)规模经济

规模经济通常表现为,在一定时期内产品的单位成本随总产量的增加而降低。目前,巧克力市场中“少品种,大批量,高市场”和“多品种,小批量,低市场”两种截然不同的模式都有生存空间,因此规模经济对企业进入市场的影响并不大。

(4)产品歧异

产品歧异意味着某企业作为某市场的开拓者,或由于过去的广告、顾客服务、产品特色等因素而获得商标信誉及顾客忠诚度上的优势。产品歧异建立起来的壁垒,迫使进入者要耗费大量的资金用以消除原有的顾客忠诚,这种努力通常会带来初始阶段的亏损,且需要一定时间的延续。产品歧异壁垒对我国巧克力市场的影响较大,尤其是随着消费者品牌意识的增强,企业想要树立新的品牌,必须给予相当大的投入,包括有差异的产品与品牌定位等,否则很难在激烈的竞争中占有一席之地。

(5)转换成本

转换成本即买方由原供应商转而向另一供应商采购产品时遇到的一次性成本。糖、油脂、香精等是巧克力的辅助材料,都属于国民经济基础产业的产品,在物资丰富的时代并不存在短缺,因此,也不会出现供应商的垄断,所以辅助材料的转换成本在糖果领域的壁垒作用并不显著。但需要注意的是可可豆在国内没有供应,国内厂商全部可可豆依赖进口,进口来源已经被嘉宝等国外食品巨头所垄断。

(6)分销渠道

新的进入者需要确保其产品的销售,因此分销渠道对巧克力企业来说,显得尤为重要。作为快速消费品,巧克力的终端销售主要集中在超市、卖场或便利店等地方,渠道选择和拓展要求构成了一定的进入壁垒。但从另一个方面来讲,现有的竞争者不可能控制所有的分销渠道,只要渠道的选择和控制有很好的计划性和规模性,新进入者仍然存在一定的契机。

金地毯大数据中心建议巧克力行业的投资者和创业者,需要注意渠道的开拓和整合,以及品牌的差异性,才能在跨国巨头面前保持企业的生命力。在短时间内,国内很难看到新兴厂商有实力颠覆跨国巨头的市场份额,故投资者、创业需要格外谨慎思考企业定位以及品牌特色,避免与跨国巨头在已经成熟的细分领域正面竞争,而需要创新产品内容,建立自有销售渠道,利用体量小变向快的优势,以小博大。

我的位置:

内巧克力行业研究报告

发布人:管理员