一、我国风险投资的现状和发展趋势

1.我国风险投资的现状

上世纪80年代末,因为看到科技对经济发展的巨大促进作用,国家开始在沿海设立经济技术开发区。又为了解决开发区内企业融资的问题,国务院允许地方政府在开发区内设立创投基金,用于投资高科技企业。

当时有的创投重视资金投入,轻视项目跟踪、指导和管理,所以投资成功率不高。90年代末期,互联网大潮来临,很多国有企业敏锐嗅到了这一趋势,开始接盘地方创投基金。但是依然没有解决,政府创投成功率和效率双低的问题。

由于获取政府创投资金门槛高、成功率低,所以本世纪初,不少科技和互联网企业开始从海外寻求资金,例如通过国外的VC获得风投,然后在美国或者香港上市。例如中华网、空中网、盛大、慧聪、巨人网络、分众传媒等等。这批科技企业在成功之后,反过来在国内成立天使投资公司和风险投资公司,这些机构能量迅速凝聚。

这也造成来了目前中国风险投资行业的双头格局。

一头是政府创投机构,这类机构主要还是位于高新区、开发区以及技术园区,主要依附于驻扎在园区的企业,在园区内寻找优质项目,最终目的是促进园区或者本地科技企业发展。

由于有政府财政、国有企业、银行的扶持,政府创投机构的资金规模相当可观,在投资项目甄选、项目跟踪、项目指导等方面,政府创投机构投资决策,也越来越专业和规范。

国内风险投资机构的另一头,就是由科技和互联网新贵们发起的风险投资机构。例如李开复设立的创新工场,两年时间投资了二十余个移动项目;例如小米科技 CEO雷军,在互联网投资领域也是频频出手。再例如,阿里董事局执行主席马云发起了云峰基金,战略投资土豆优酷,每次出手都是大手笔。

2.中国风险投资公司未来发展趋势

至于中国风险投资公司未来发展趋势,投融界认为有四大趋势值得期待。

第一、风险投资公司资金来源的多元化趋势。

伴随着对民营经济的开放,政府创投资金将会更多吸引民营企业的加入,民营企业加入之后,可以让政府创投基金在运作上更为灵活。此外,部分传统工业也积 累了足够的资金,希望参与风险投资公司。例如云峰基金的发起人,不仅包括马云、巨人史玉柱这类互联网巨头,也有来自七匹狼、伊利等传统企业的大佬。

第二、风险投资公司投资决策专业化趋势。

中国风险投资发展时间短,所以随意性和偶然性的特征较为明显,专业水平欠缺。表现之一就是,很多投资公司都是通过人脉关系寻找投资项目,投资决策看关 系,而不是看项目。随着风险投资公司规模的壮大,以及专业投资人士的加入,未来五年,中国风险投资公司投资专业化水平将会提高。

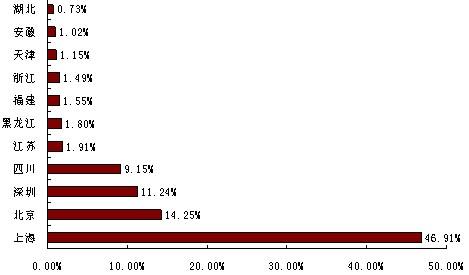

第三、风险投资公司聚集化趋势。

根据统计数据,美国硅谷集中了美国40%左右的风险投资公司。正是因为有大量风投的聚集,硅谷成为全球互联网和科技创新的前沿。几乎,每一天都有投 资案例的出现。我国风险投资聚集的趋势也正在显露,例如中关村,风险投资公司接近百余家,香港半数的风投机构在中关村设立有办事机构。

第四、风险投资公司极力靠近互联网。

为了低成本、高效寻找到大量的潜在投资项目,风险投资公司对互联网更为依赖,特别是对投融资平台的依赖程度更高。以金地毯为例,作为专业的投融资信息服务平台,已经有超过超过百家风险投资公司入驻金地毯。

通过对中国风险投资公司过去、现在以及未来的了解,我们可以发现一点:中国风险投资公司的发展路径是持续的,中途没有过于夸张的跳跃或者衰落。路径的延续性,或许能够抵御未来可能出现的投资泡沫,这可以说是中国风投行业的优势所在。

二、2015 全球风险投资概况

对于全球范围的创业者和风投机构来说,持续半年多的资本寒冬所带来的影响似乎仍然在持续。然而即便如此,就2015年全年来说,其仍然是资本与创新之间碰撞出最闪亮火花的一年。

2015年,全球的风险投资总金额达到了1285亿美元,较2014年的890亿美元相比,同比增长了44%。这个投资金额也创造了2000年以来的最高值记录。2015年,可以说是全球风险资本风生水起的一年,总金额超过1285亿美元,超出2014年总额894亿美元的44%,交易数量达7278起。

和往年相比,2015年 的风险投资金额规模更大、投资领域更广。从生命科技到金融科技,从零售领域到教育等等,这些领域的变革与创新空间都是非常巨大的。投资者也是看到了其中的潜力,因此在很多领域都进行了大规模的投资。

2015年,在接受风险投资的公司里,有71家公司成功进入独角兽俱乐部,即估值超过10亿美元的公司。其中,第一季度出现13家独角兽,第二季度出现23家,第三季度出现24家,第四季度只出现了12家。2014年,新晋独角兽公司的数量为53家。

2015年,共发生7872笔投资交易,其中25%的风险投资交易都有大型投资机构的参与。2015年第四季度,全球风险投资额仅为272亿美元,远低于去年第三季度的387亿美元。第四季度的风险投资交易数量也创造了2013年第一季度以来的最低记录。

在中国市场,第四季度的风险投资金额仅为72亿美元,较第三季度环比下滑29%,交易数量环比下滑39%。在印度市场,第四季度的风险投资金额环比下滑46%,交易数量环比下滑18%。

不过从整体来看,亚洲在2015年产生的风险投资总金额高达397亿美元,创历史新高。

就地区而言,在美国,纽约的风险投资规模超过马萨诸塞州。去年第四季度,美国创业公司融资金额环比减少60亿美元,交易数量为981笔,这也是2011年 第四季度以来的最低数量记录。

相比之下,欧洲受风险投资波动的影响相对最小,平均每个季度产生的风险投资规模在30亿美元左右,其中英国占了约一半。

在欧洲,处于创业后期的创业公司第四季度获得了1860万美元的投资,为全年最高纪录。第一季度为940万美元,第二季度为1730万美元,而第三季度为1600万美元。不过和其他大洲相比,产生在欧洲的风险投资金额和风险投资交易的数量都要少得多。

去年第四季度之所以会出现风险资本的急剧降温,主要还是源于全球经济的不确定性和可能会上调的利率。去年第四季度,有一些公司 IPO 后的市值甚至低于 IPO 前融资时的估值,这也迫使很多投资者在投资时不得不更加谨慎。

三、2016年全球风投发展趋势

金地毯研究团队先从大家所熟知的数据开始说起。投资风投基金的有限合伙人(LP)不断地向风投企业砸钱——全然不顾投资市场的衰退趋势。

很多有限合伙人说,2016年将会是他们业务繁忙的一年,除非出现不可预期的突然衰退,否则2016年的投资市场规模仍将继续保持当前水平甚至会扩大。

以上信息是金地毯通过收集多家有限合伙人投资公司对市场的看法而总结得来的。虽然他们给出的数据清晰显示了他们十分关注风投公司的投资步伐,82%的受访者 表示他们会保持现有的投资节奏,另有8%则认为可能会增加投资。另外我还想指出随着对风投基金的合伙投资越来越多再加上又有来自中国的资本寻求稳定投资,我们丝毫不用担心来年没有新的资金进入市场。

不过有限合伙人的资金不断注入风投市场还不是什么“大新闻”——过去十年里大量“非风险投资”资金涌入风投支持的技术创企才是最大的转变。10年前,风投拿到的钱和他们投资创企的钱几乎持平,但是最近两年风投投资出去的钱是风投拿到的2.5倍。这倒不是说“风投拿到的钱越来越少了”,反而是经验相对较少的市场新参与者开始增加他们的筹码了。

那么所有这些新涌入的资金会给市场造成什么影响呢?投资前估值一路飙升——过去三年里一下子增加了两倍。然后突然一下子市场有点吃不消了。

61%的风投认为2015年第四季度的估值“略有下滑”,但是91%预期下两个季度物价将回降。我从A/B投资者那里听来的坊间消息说他们正大肆鼓 励投资者向“灵活性”和“实际性”方向发展,这样更容易获得融资,之前一直流行的“快速扩张”的观念也一下子变成了“降低资金消耗率确保接下来的 18-24个月里资金充足”。

“放缓资金燃烧速度”到底有多重要呢?金地毯觉得比预期的要严重一点。事实上,62%接受采访的风投——来自各个投资阶段和地区——都表示他们投资的公司都开始减少支出,预计未来市场会进一步收紧。

各种影响因素之间当然存在相关性。如果平均估值快速下跌,那么后期投资者会更看重最终交易,融资周期会更长,自然而然企业不得不降低他们的资金消耗率。

公司融资所需要的时间到底要多久呢?有一个数据事实是2015年第四季度45%的投资者会发现融资交易达成的时间变长了。展望2016年,77%的风投认为未来融资周期会比前几个月更长。

未来一年的风投市场情形如何?以下是金地毯研究团队的预测:损失率上升;多数融资表现一般;流血融资越来越多;结构化融资越来越多;融资相对困难;部分投资转向发展中国家。

简而言之,一些根基不稳、实力薄弱的企业将在未来这场暴风雨中惨遭淘汰。然而我们实不应感到庆贺,毕竟我们知道新的融资循环将为种子轮融资需求和新的增长扫清障碍,也让脚踏实地的初次创业者更加珍惜得到的每一分钱。

但是我们的未来远不止这短期的兴衰。我们十分清楚风险投资必须在各个经济周期——无论好坏——不断地投资企业。从这一点上来说,有耐心和远见的风投更具优势。又因为我们即将面临的市场不是那么乐观,风险投资将寻找新一批技术创新企业和具有颠覆性创新理念的创业者。

四、2016风投关心的热点领域

在所有2015年获得风险投资的行业领域里,占统治地位依然是互联网公司,显然,互联网风潮还不会很快消失。不过其他行业,比如科技,移动,电信,医疗,金融,教育,以及消费等也都获得了风投们的青睐。那么,今年的风投圈又会有什么样的热点呢? 在此,金地毯询问了一些顶级风投,看看他们会把钱砸到哪些行业领域,或者,哪些行业会令他们感到兴奋,能够吸引他们投资吧。

1.虚拟现实

绝大多数人一谈到虚拟现实,最先想到的就是3D游戏或Oculus(被Facebook以20亿美元收购的虚拟现实头盔制造商)。事实上这些不过是虚拟现实领域里的冰山一角罢了。今年、甚至之后,虚拟现实市场能够出现爆炸性增长,实际上,虚拟现实可以应用在很多领域,比如为教育,体育,甚至军事提供培训产品。 去年,Artiman Ventures风投合伙人,这家总部设在硅谷的初期风投公司专注于投资具有颠覆数十亿美元市场潜力的初创公司虚拟现实能在2016年有建树,美国已经有数万名学生 在使用虚拟现实教育产品。现在,高中生可以在生物课堂上观看解剖3D全息青蛙,医学院学生也可以观看到虚拟的体外循环心脏手术。

目前虚拟现实所遇到的最大困难,就是对计算机的运算能力要求非常高,但随着市场不断发展,他认为未来有可能会出现一款虚 拟现实通讯App应用,支持远程商务会议。

2.网络安全

随着企业和个人消费者越来越关注数据完整性,以及移动和云技术的不断发展,网络安全已经变得非常热门了。

大数据安全公司Exabeam募集了3500万美元,其中Aspect Ventures也参与了投资。该公司利用用户行为分析监测因信用窃取而引起的网络攻击。风投公司总经理Shasta Ventures在多个行业领域进行A轮投资,包括企业级软件,消费互联网公司,以及互联硬件设备等等,现在,他们对移动安全行业非常感兴趣,如今很多企业员工都会使用自己的设备处理工作,这也对数据安全带来了很大挑战。去年年初,Skycure公司获得了 800万美元投资,Shasta就是投资方之一。Skycure的解决方案主要为使用个人设备办公的企业提供保护服务,防止他们受到内外部安全威胁。

3.按需分享平台

Shasta Ventures风投投资了一家本土P2P汽车租赁平台Turo ,在按需分享市场里,那些专注于提供高质量服务,作为租赁方,Turo还提供各种级别的保险和7*24小时全天候道路救援服务。按需分享需要深入挖掘没有充分利用的资产,他们不是简单的自由竞赛,而是需要围绕按需分享平台构建一个优秀的产品。

加州Canaan Partners风投公司专注于投资科技和医疗领域。被称作“奢华版Airbnb”的Onefinestay公司,是世界上第一家提供酒店式服务的高端居家住房租赁网站;另一个例子也是 Canaan Partners风投投资的初创公司:The RealReal,他们是一家二手奢侈品寄售平台,其网站上不仅有高质量的奢饰品照片,还可以为买家提供物流寄送服务。这是一种全新的按需分享方式,可以从高端用户那里赚到更多钱,在2016年,这种趋势能够拓展到旅游,时尚,以及食品外卖等行业。

4.消费医疗保健

2016年,那些为患者提供更高效的药物治疗服务的科技公司,将会非常吸引风投。Shasta Ventures风投公司投资了医疗科技初创公司Doctor on Demand,该公司支持用户通过视频通话的方式,接受职业内科医生,心理医生,以及哺乳顾问的医疗服务。

另一方面,健身服务平台也火了起来,很多医生,保险人员,以及企业主都给自己的患者和员工推荐健身平台,让他们保持身体健康或医疗恢复。

Aspect Ventures风投的格武认为,移动,医疗消费化,以及美国刚推出的平价医疗法案(Affordable Care Act)都会促进消费医疗行业蓬勃发展。举个例子,她的风投公司投资了一家消费医疗服务移动应用平台Vida,这款App几乎能够给病患包办一切,包括记 录健身状况,营养饮食,测量血糖水平及其他生命体征,通过视频聊天“看”医生,等等。

莎伦•沃斯米克是Astia公司CEO,这家总部设在旧金山的非盈利组织专门寻找并帮助女性成为高增长型创业者。Astia主要关注一些尚未获得投资的传统行业领域,希望能在其中寻求创新,比如女性健康和生育健康都是很有增长潜力的市场。AstiaAngels是一个天使投资人的全球网络,为 Astia挑选的初创公司提供资金支持,投资覆盖的行业领域包括科技,生命科学,医疗设备,消费产品,以及健康保健。

女性健康市场规模真的很大,而且还在不断发展,所以计划加大对这些公司的投入, AstiaAngels投资的nVision Medical,是医疗设备初创公司,他们开发的产品可以解决女性不孕症的问题;而另外一家SandstoneDiagnostics公司,则是一 家开发男性生育力追踪器的设备制造商;还有Naya Health,该公司生产智能吸乳器,为哺乳期的母亲提供帮助。

5.服务业

如今,精明的企业又有了新的生意经,他们开始在教育、就业、以及贷款变通等领域里寻求商机。“过去,人们必须要去学校才能接受教育,在大学里熬 过四年才能拿到学位,但现在,人们开始寻求传统教育的替代方法,”康卡斯特风险投资公司催化基金,负责管理这家电信巨头旗下坐拥2000万美元的纽约风险基金公司,该基金主要投资早期阶段的科技初创公司。催化基金投资了一家Quad Learning公司,后者主要和本地社区大学合作,为学生提供更加实惠的教育服务,帮助他们拿到学士学位。

Maveron风投公司在西雅图和旧金山两地,主要进行消费者领域的投资。整个就业求职市场极具投资潜力,而且,如何获得文科类人才也是就业市场里的一个大创意。除了投资Koru和General Assembly两家教育初创公司之外,Maveron风投还投资了接待创业公司Earnest,该公司给财务可靠的借款人提供低息个人贷款和学生贷款再 融资服务。Earnest给一些高质量用户提供的学生贷款利率非常低,大概只有2%。

6.机器人和无人机

机器人玩具和真空吸尘器可能会变得风靡,不过在Shasta Ventures风投看来,他们似乎更加看好企业级机器人市场。以构建真正的功能性产品,帮助企业更加高效地运营,这家风投公司投资了 Fetch Robotics,他们专门为企业仓库开发了一套拣货机器人,能够以一种更加无缝的方式打包、发货商品。

当然,无人机行业同样吸引投资人。过去,无人机一直受到电商公司的热捧,认为它将会是商品物流的最佳解决方案,但就目前而言,无人机依然存在监 管问题。不过,无人机在其他方面的应用则很可能得到快速发展。很快就会看到第一波定位图像应用的无人机公司出现,他们将会提供房屋拍照或土地测量服务,”Artiman Ventures风投合伙人威尔科夫掌舵的风投基金公司关注了很多无人机初创公司。无人机还将会在其他行业领域里应用,比如监测桥梁,基站台,以及其他危险地区。

7.物联网

知名信息技术研究和市场分析服务提供商高德纳公司预测,到2020年,消费者和企业领域内将会出现250亿部互联设备,包括汽车,家用电器,健身设备,家居用品。

所有设备就将变智能,同时也是硅谷创业加速器Alchemist Accelerator的管理合伙人,现在,每个设备都有互联能力,而且芯片和传感器的价格也不那么昂贵了。可以说,物联网将会令人非常兴奋。在物联网发展的大潮之中,最让风投感兴趣的可能就是医疗传感器。医疗创新公司Proteus DIGital Health开发了生物芯片,“你可以把这个传感器吃下去,通常来说,一个传感器会绑定一种疗法,之后这个传感器便会在你体内追踪药效情况,”Artiman Ventures风投合伙人威尔科夫解释说。

此外,还有一种能够植入到患者皮下,并且应用很多年的传感器,它可以持续追踪患者的葡萄糖注射情况,然后和自己的智能手机同步。

五、总结

金地毯对全球2016年的风险投资行业总结为以下五点:

1.2016年开始,过热的私人科技市场会渐渐冷却。市场价格确实被高估了,但是个体行为很难改变市场价格。风险投资会继续寻找那些处于早期阶段、想在8-12年内彻底颠覆行业秩序的公司。

2.风投会持续关注处于风险融资后期阶段、目前被过度投资的公司。泡沫退去后,理性的“非风险投资”机构会回归他们的日常工作,在金融世界的其他角落追逐回报,而风险投资人就只能继续干这行。

3.集体融资作为风险投资者的一种选择会持续增长,大量的资本将会进涌入。这种增长会持续到下一个经济低迷期,直到那些不成熟的投资者被打击;或者证券交易委员会开始打击那些信用较低的平台以及上面的投资者;或者散户投资者不再相信科技界“赚钱很容易“的说法后,这种增长也会放缓。

4.技术的进步会让初创公司的中期估值显得不那么重要。技术会对社会和工业产生持续而深远的影响,也会从经济大蛋糕分得更大的一块。因此,长期风投资本会在支持伟大企业成长方面扮演重要角色。

5. 风投行业正逐渐远离暴利时代。媒体报道称,Intel这家全球最大的芯片制造商,正在计划出售旗下的风险创投部门英特尔投资(Intel Capital)中的部分投资资产。英特尔是最早成立的企业创投部(Corporate Venture Capital, 简称CVC)的科技公司之一,1991年就成立了英特尔资本。这一重磅消息无疑为金地毯的观点提供了有力的佐证。