前言

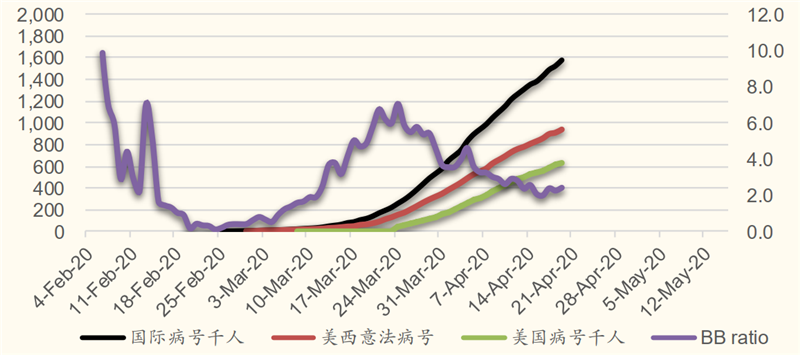

虽然全球新冠肺炎疫情可能在6月底以前趋缓,但在疫苗发明前的各种民间及商业活动还是要靠着各种如雨后春笋般冒出的线上服务来帮忙控制,在4G手机及车用半导体需求不振下,服务器,笔电,游戏机这些高效能运算(HPC)的芯片客户反而让台积电2020年营收同比仍然能增长15-19%,各季度营收环比持平,所以在肺炎疫苗还没出现前,服务器逻辑及存储芯片及高效能运算芯片公司仍将有一次爆发。

一、服务器芯片逆疫情求生

2019年12月开始,湖北武汉地区现多例新型冠状肺炎(COVID-19)感染案例,春节期间武汉乃至全国各省市疫情进一步加重。为了控制疫情扩散,中国大陆政府对大陆超过90个城市进行全封城,半封城,这其中包括北京,上海,广州,深圳四大一线城市。封城,半封城,地方政府延期复工要求的严格管制所造成的员工人流中断,某些零器件生产中断都对创新技术科技产品如4G/5G智能手机,服务器,笔电,游戏机,还有很多消费性电子产品的生产造成不顺,但在到了四月,金准产业研究团队预估整体中国大陆的组装供给已经超过产业链需求,产能利用率应该都已经超过80%,国内科技行业如封测,设备,显示面板,电子零器件,组装等部分公司在疫情趋缓后的营收及获利反弹也会最可观。而在需求方面,线下4G/5G智能手机因欧美各国相继执行封城及锁国造成消费者外出大量减少而需求大降,我们因此进一步将全球2020年5G手机出货量从1.7-2.0亿台下修到1.5-1.7亿台,全球2020年智能手机出货量预估将下滑超过10%到12亿台,国内手机激活数一季度环比衰退达26%(季节性环比衰退10-15%),而全球手机销货数量一季度环比衰退超过15%,但家庭用消费性电子产品及软件需求将暴增,如线上,线下游戏机,线上串流影音视频,电话/视频会议软件服务,远程办公、在线教育及医疗的流量大幅增加,因而驱动笔电,云端服务数据中心及通讯运营商在固态网络资本投资的力道加大,这多少弥补一些智能手机需求不佳对创新技术及全球半导体行业2020年营收的影响。举例而言,随着欧美新冠肺炎疫情惡化,居家隔离上班上课已成常态,不仅造成美国网络流量大增,也迫使Netflix,YouTube在欧洲调降影片高清画质,以免流量负荷太大造成欧洲网络瘫痪。美国威瑞森电信(Verizon)最新调查发现,美国网络流量在3月16-20这一周內增加20%,同一期间线上串流需求增加12%,虚拟私人网络(VPN)流量增加30%,线上电玩流量更暴增75%。

国际/美国病号数及B Bratio变化

国际/美国病号数及B Bratio变化

二、服务器芯片双位数增长可期

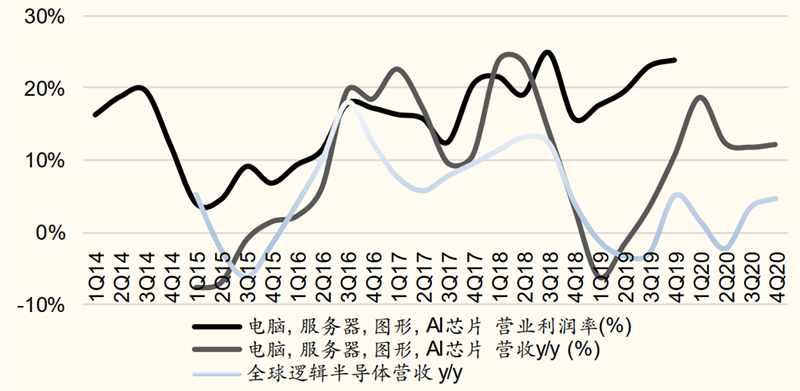

因为新型冠状肺炎(COVID-19)继续在欧美国家扩大,而带动各种线上游戏,线上视频(Netflix,YouTube,Facebook,Twitter,Instagram),电话/视频会议软件服务,远程办公、在线教育及医疗的流量大幅增加,全球计算机半导体(服务器,桌上型计算机,笔电x86CPU,GPU,AI)市场将在2020/2021年同比增长7-9%(从之前预测的6%/6%),但预期整个市场应该是由AMD的7纳米Rome及7纳米+Milan服务器CPU,Intel38核心的10纳米服务器CPU Ice Lake,华为7nm鲲鹏服务器ARMCPU,中国长城16nm的四核飞腾FT-2000/4,信骅及新唐的服务器远端控制芯片BMC(Baseboard Management Controller),AIASIC/GPU,澜起的内存接口芯片,三星、海力士、镁光所设计及生产的服务器用DRAM,这些芯片市场以超过10%以上同比营收的增长所带动,这远比以智能手机芯片为主体的全球逻辑半导体2020年营收1-3%同比增长来得好很多(因为全球新冠肺炎扩大,将之前8%同比增长预测下修)。

计算机半导体vs.全球逻辑半导体营收同比增长比较

计算机半导体vs.全球逻辑半导体营收同比增长比较

2.1 2020年服务器半导体市场增长>10%

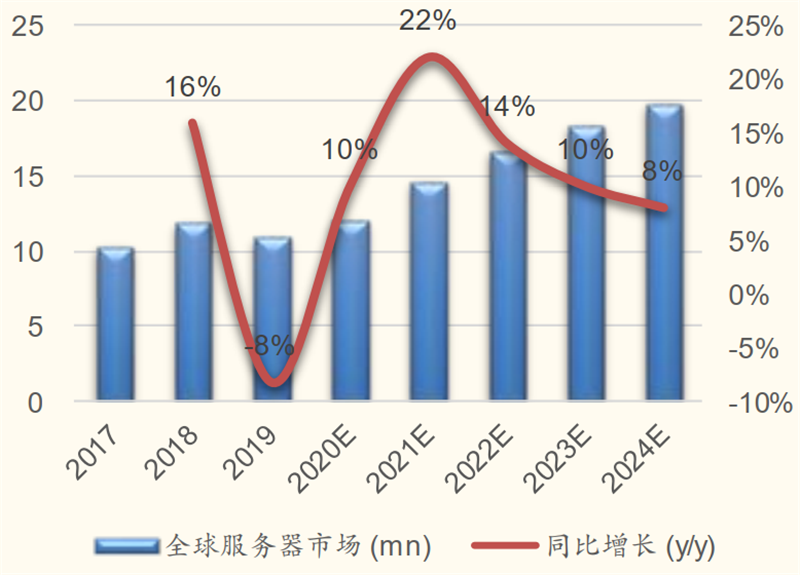

在服务器市场于2019年衰退近5个点之后,2020年服务器半导体市场增长可期,英特尔之前公布其去年服务器x86CPU出货量在1Q/2Q/3Q19同比衰退了8%/12%/6%,但四季度同比增长了12%,而云服务器客户于四季度同比大幅成长了48%,而在三季度同比需求拐点出现后,估计全球服务器市场出货量在2020/2021年有10%(从之前的8%上修)/22%的同比增长机会。而统计彭博及Wind分析师对全球服务器制造商及半导体相关公司2020年营收的预期,全球服务器制造商及半导体市场(浪潮36%Y/Y,中科曙光11%Y/Y,纬颖20%Y/Y,信骅22%Y/Y,澜起42%Y/Y)于2020年同比增长应该可以轻易超过10%,因为金准产业研究团队认为服务器需求将被各种线上游戏、视频、会议、办公、教学、医疗所带动,高速,低功耗需求让半导体芯片朝向更先进制程(Intel10nm,10nm+,AMD使用台积电的7nm,7nm+,5nm制程),更多的核芯运算,更多的PCI Express接口,及更多内存通道方向迈进,加上良率不佳,产能短缺,所以不排除单价的提升会让2020年全球服务器半导体市场同比增长轻易地超过10%。

全球服务器市场出货量及同比增长率预估

四大服务器行业同比数据比较

2.2服务器产业链受惠可期

当然服务器及服务器半导体市场的复苏,也会带动内存DRAM,闪存3DNAND市场,以及x86CPU大载板(Ibiden,Shinko,欣兴),服务器CPU插槽(嘉泽),服务器x86CPU晶圆代工(台积电7nm,7nm+,5nm),封测(通富微-AMD,日月光/长电-海思鲲鹏)市场的复苏。举例而言,DRA MeXchange/Trend Force最近预测服务器用内存DRAM二季度价格将环比上涨20%,这对2020年全球内存DRAM市场的增长有7个点的贡献。

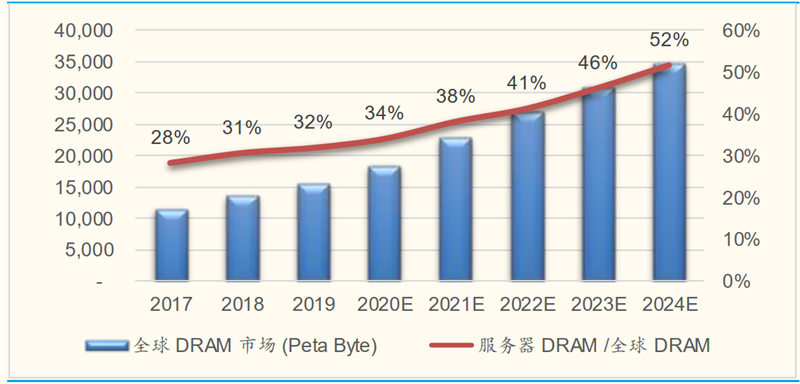

全球服务器用内存DRAM占整体份额

全球服务器用内存DRAM占整体份额

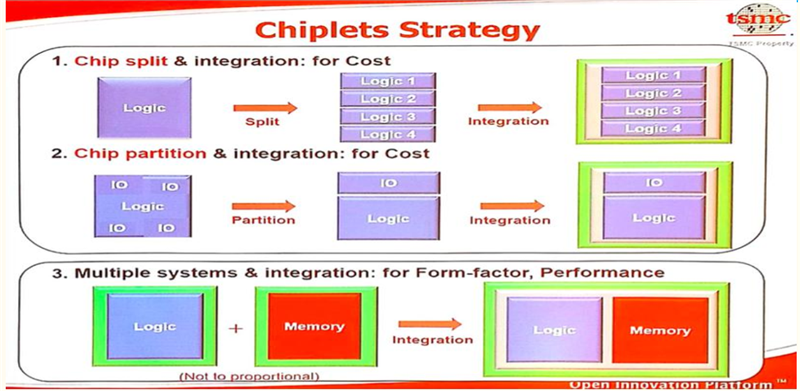

Chiplets小芯片架构利好封测及ABF大载板行业:在Intel雇用了前AMDCPU架构师Jim Keller后,金准产业研究团队预期英特尔未来也要跟随AMD在2021年推出小芯片(chiplets)大载板架构10nm++的服务器x86Eagle StreamCPU及FPGA来改善良率及成本,我们期待这趋势利好于封测及ABF(Ajinomoto Build-up Film)大载板行业及其龙头厂商Ibiden,Shinko,欣兴Unimicron。ABF树酯载板是由英特尔所主导的材料,适合高脚数,细线路,高传输,耐高温x86CPU封装。

台积电的Chiplets小芯片策略

台积电的Chiplets小芯片策略

三、服务器芯片相关供应商

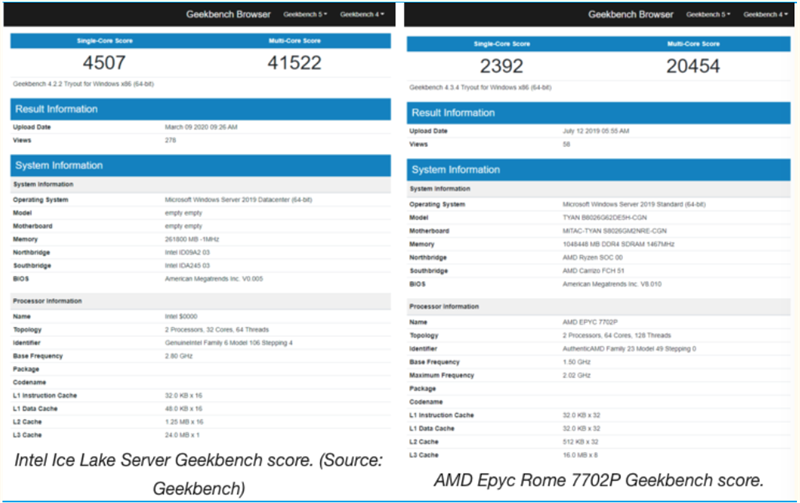

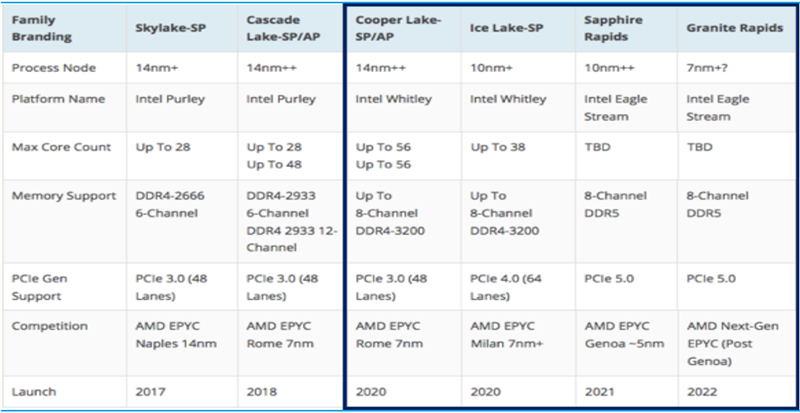

3.1英特尔Intel在10nm的逆袭

在10纳米制程一连串的新产品推出延迟后,英特尔终于要在2020年末或2021年初推出其第一颗10nm(相当于TSMC的7nm)服务器x86CPUIceLake-SP,虽然Ice Lake-SP最多只能有38核心,比起AMD Rome的64核心还是有些差距,270瓦的散热设计功耗Thermal Design Power TDP也仍高于AMDEPYC7742的225瓦,低于AMDEPYC7H12的280W,但提升了CPU到内存的内存条通道从6到8,可连接64条PCIe4.0通道,然而其内存条通道增加到8。但仅跟AMD7nm的Rome相同,而64条PCIe4.0通道,还是明显低于AMD128条PCIe通道。但就制程而言,英特尔的10nm制程工艺在鳍片间距Transistor fin pitch(34nm)是大于台积电7nm制程30nm鳍片间距,但54nm栅极间距Poly pitch/contacted gate pitch是小于台积电的57nm,36nm金属间距metal pitch(interconnects)也是小于台积电的38/40nm。所以AMD除了在小芯片架构,成本结构,耗能,及128条PCIe通道上占有极大优势外,在比较使用台积电7nm制程的AMD Rome CPU与英特尔的10nm制程的Ice Lake-SPCPU后,在执行速度,晶体管增加数就略逊一筹。这就是为什么有些测试机构(Gee Bench)发现英特尔Ice Lake-SPCPU以不到一半的核心,提供近80%更快的执行速度打败AMD Rome CPU。而英特尔将在明年推出的10nmEUV服务器CPU是建立在Eagle Stream平台的Sapphire Rapids,将采取小芯片架构来改善良率,成本,及耗能,并用DDR5存储器及PCIe5.0通道来加快系统速度。这就是为什么AMD不能用台积电的7nmEUV制程工艺产出的Milan CPU来竞争,而要用台积电5nmEUV制程产出的Genoa CPU来竞争。

Intel10nmIcelake-SPvs.AMD7nmRome

Intel10nmIcelake-SPvs.AMD7nmRome

Intelvs.AMD服务器CPU的比较

Intelvs.AMD服务器CPU的比较

3.2超威2020年推出7nmEUVMilan及2021年推出的5nmEUVGenoa

为了因应英特尔10nmIceLake-SP及10nmEUVSapphireRapids的上市,AMD将于今年下半年推出使用台积电7nmEUV制程的Milan服务器CPU及于2021年推出5nmEUV制程的Genoa,虽然Milan服务器CPU的核心数及内存条通道数与Rome CPU相同,目前仍无法判断Milan的PCIe通道数增加多少,不管如何,台积电的7nmEUV制程在耗能上及执行速度都比7nm制程好了超过10%,而晶体管密度增加20%,我们相信AMD使用的台积电7nmEUV制程跟英特尔的10nm制程不相上下,但使用台积电5nmEUV制程的Genoa才有机会制衡英特尔10nmEUV的Sapphire Rapids/Eagle Stream。虽然去年AMD预期在今年2Q20拿下10%的服务器份额,但我们认为AMD是用2000万颗服务器CPU市场来作为分母,而英特尔在计算服务器CPU份额是包括了通讯基地站所用的服务器CPU,总计约3000万颗,所以就英特尔的标准而言,超威AMD要拿下广义的服务器CPU市场近10%的全年份额,可能要等到2021年才有机会达到。

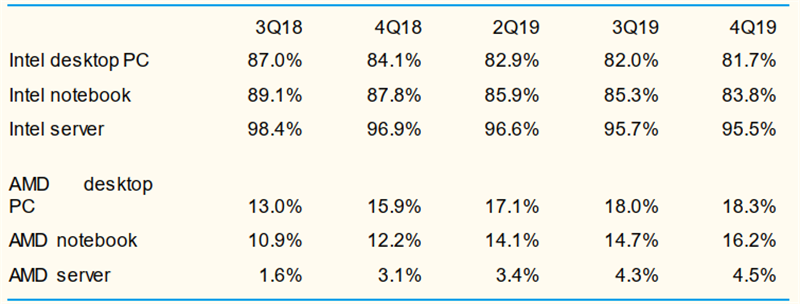

Intelvs.AMD在桌机,笔电,服务器CPU季度份额变化

Intelvs.AMD在桌机,笔电,服务器CPU季度份额变化

3.3服务器远端控制芯片龙头信骅Aspeed不畏疫情

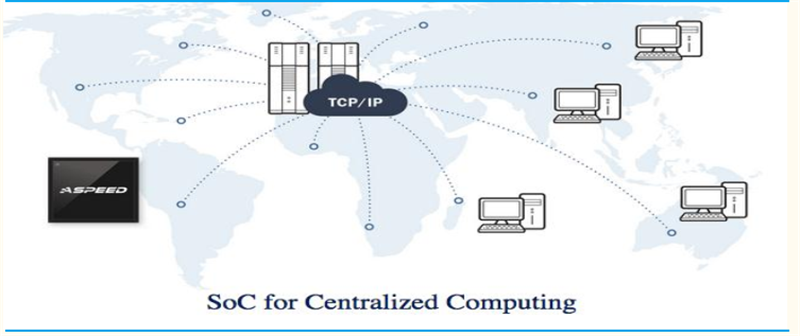

在服务器远端控制芯片(BMC,Baseboard Management Controller)龙头大厂(60-70%全球份额)信骅公布环比增长1%,同比增长33%的一季度营收后,估计信骅二季度营收有15%以上环比及60%以上同比增长,我们认为信骅主要受惠于其白牌客户拿下华为(华为自行设计其服务器远端控制芯片)部分x86服务器市场份额,当然也受惠于大量服务器的建制,为了增加线上游戏,线上会议,线上教学,远程办公等。除了Dell主要使用新唐(4919TT)的控制芯片,HPE使用自己设计的芯片外,信骅的芯片似乎占领各种x86(Intel,AMD)、ARM、RISCV服务器平台。

服务器远端控制芯片(BMC)

服务器远端控制芯片(BMC)

3.4英伟达Nvidia主导AI服务器市场

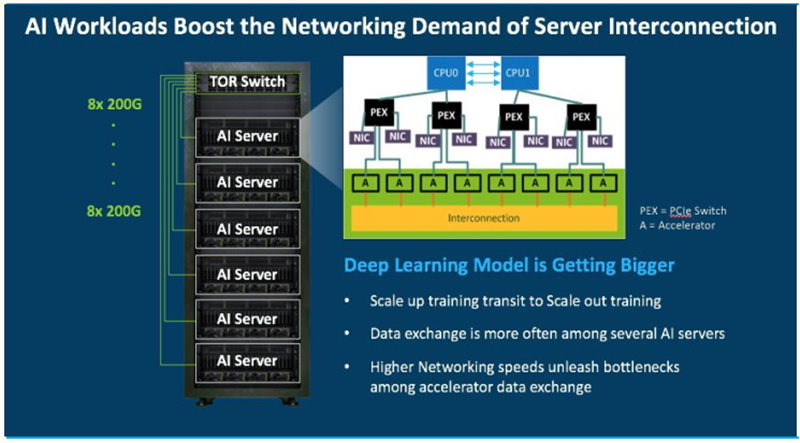

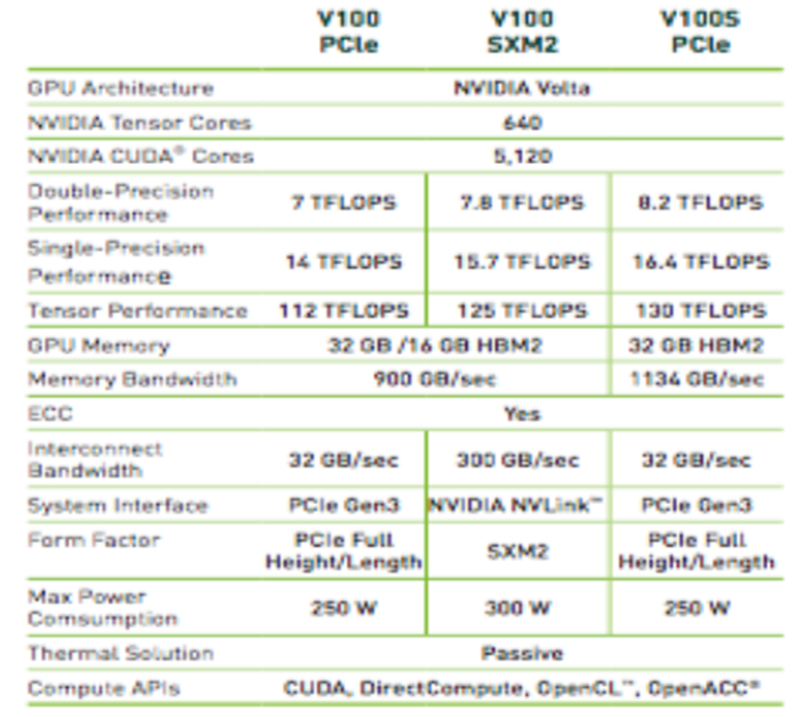

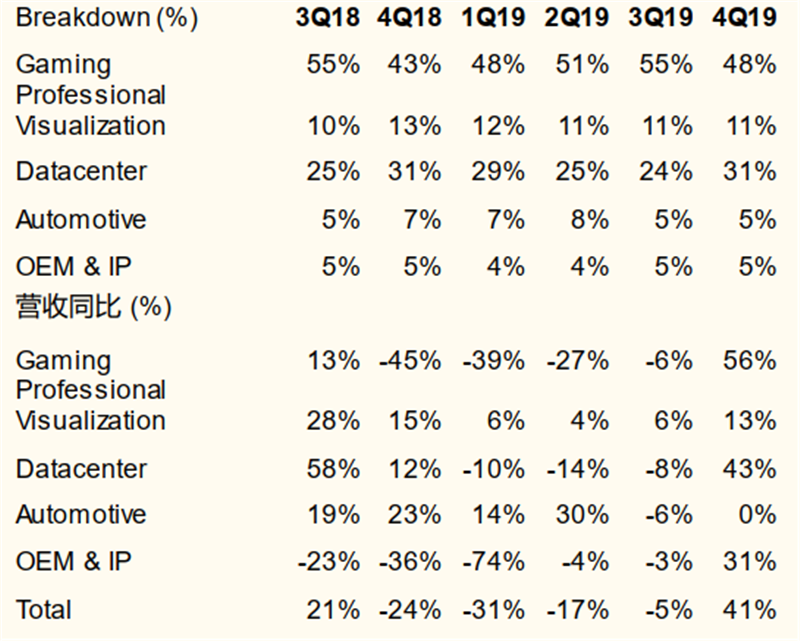

除了Intel及AMD的x86CPU在服务器中扮演心脏的角色,Aspeed扮演管理的角色外,英伟达安装在服务器的AIGPU加速器就像扮演训练人工智能增强推理能力的角色,而其中的Volta GPU芯片架构,具有210亿个晶体管,使用第二代高频宽存储器(High Bandwidth Memory,HBM),加入新的Tensor核心,每颗用Volta GPU架构的V100芯片模组提供125Teraflops(每秒125兆次浮点运算)的运算速度,通过NVlink一般在一个服务器中,可连接安装8个V100GPU,可使用近500个应用软件并相容于目前市场上大多数的深度学习架构。因为具有AIGPU加速器的服务器比重会从现在不到10%持续提高,所以英伟达未来在服务器AIGPU加速器的增长动力可期。目前初步估计英伟达服务器AIGPU加速器芯片2020年同比增长25%以上,比起2019年的2%好很多。

AI服务器架构

AI服务器架构

英伟达训练AIV100

英伟达训练AIV100

英伟达营收占比分类

英伟达营收占比分类

3.5澜起Montage主导服务器存储器控制芯片市场

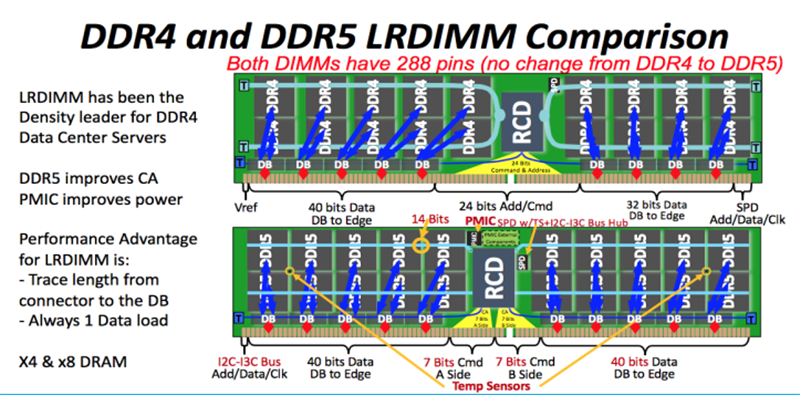

为追求CPU到内存的高速通道更顺畅,我们初估于2022年1+10内存接口芯片(初估价格为US$20-25vs.1xDDR5RCD为US$4-5)在DDR5模组的比重将会达到10%或更高,这种变化将会明显提升每片内存模组的平均内存接口芯片单价未来三年达到7%复合增长率。而因为5G在5年后所带来的数据爆炸对服务器总体新增量将达近1000万台,或在10年后达到2000万台的总体新增总量。这表示光靠5G基础建设的建制对每年的服务器总体新增量就有超过10%。因为澜起建立了DDR4的内存接口芯片新标准,估计澜起的全球市场份额从2016年的31%,逐年拉高到2018年的47%及2019年的49%,要是澜起能领先IDT及Rambus推出速度快,耗电低的DDR51+10内存接口芯片,澜起就能有每年2-3个点的市场份额增加。从今年开始,服务器将从6通道的Intel14nm转到8通道的Intel10nm或8通道的AMD的7nm+CPU,这样对服务器内存模组及接口芯片组有>10%年化的同比增长(三年共有33%(8/6)的同比增量)。而且估计英特尔从明后年开始将陆续推动4/6颗CPU的服务器,这多少会带动服务器内存模组及接口芯片的额外需求,我们估计未来五年同比增长应该会超过25%。

DDR4vs.DDR5LRDIMM模组的比较

DDR4vs.DDR5LRDIMM模组的比较

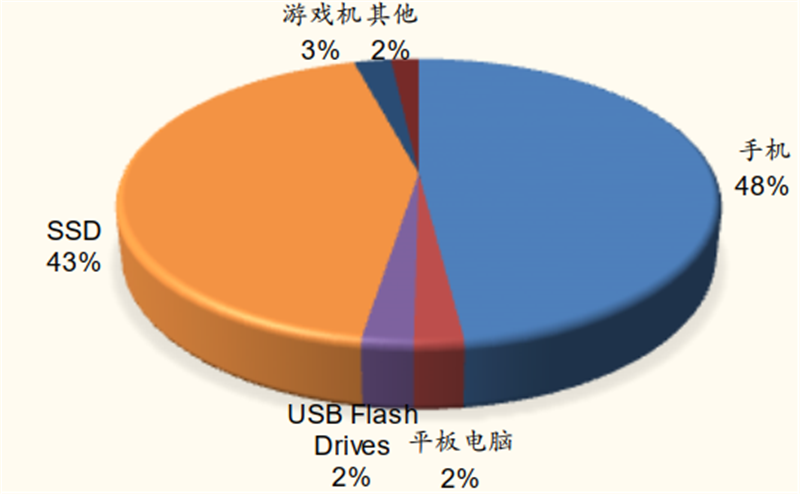

3.6存储器的需求驱动力在服务器

就全球DRAM内存市场而言,服务器约占34%的2020年全球DRAM内存用量,在预估2020年全球服务器市场同比增长超过10%(DRAMe Xchange仅预估3.8%同比增长),2021年同比增长22%,及2019-2024年的13%复合增长率CAGR,每台服务器插满内存模组的云端服务器客户增长大幅超过企业端及政府端客户(英特尔公布4Q19云端服务器客户同比增长48%,但企业端及政府端客户同比衰退7%),加上每台服务器因CPU及DRAM的速度加快,CPU跟内存DRAM的数据通道将于英特尔在今年推出56核心14nm++Cooper Lake及38核心10nm+Ice Lake后,从6通道改成8通道,这三个原因将驱动每台服务器DRAM的使用容量增加,因此预估服务器用DRAM内存用量将在2020年同比增长25-30%,2021年同比增长近40%,并于2024年超过整体DRAM用量的一半以上。跟DRAM内存市场类似,就全球NAND闪存市场而言,服务器及笔电/桌上型电脑,持续用SSDNAND来取代硬碟,约占46%的2020年全球NAND闪存用量,加上每台服务器因CPU的速度及存取速度加快,各种新AI应用对于数据量的爆增,这几个原因将驱动每台服务器SSDNAND的使用容量增加,因此预估服务器用NAND闪存用量将在2020-2022年同比复合增长35-40%。相关受惠厂商当然是韩国的三星,海力士,及美国的镁光。

NAND闪存应用份额

NAND闪存应用份额

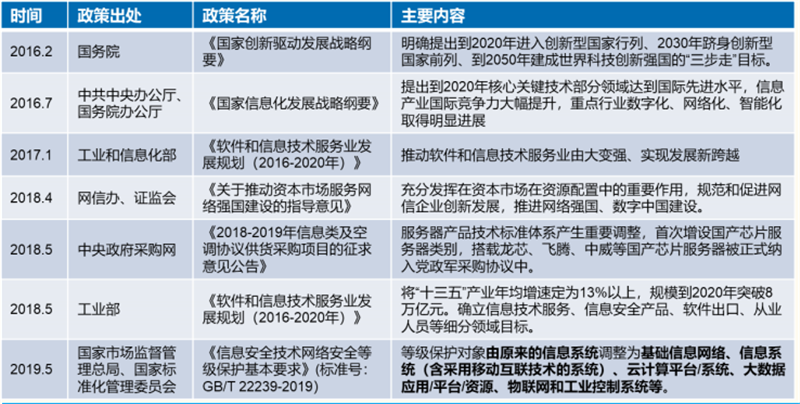

2018-2019年国家采购名单中,入围了七家国产架构服务器供货厂商,他们采用的架构分别是:鲲鹏(ARM)、飞腾(ARM)、龙芯(MIPS)、海光(X86)、兆芯(X86)、宏芯(POWER)、申威。从性能、生态兼容性、应用迁移成本和市场能力四个方面来看,华为鲲鹏、飞腾、海光整体表现居于前列。但自从海光被美国政府列入实体清单后,海光将无法拿到超威7nmRome,7nmEUVMilan,5nmEUVGenoa的设计授权,这样海光的x86设计技术将停留在14nm。

主要国产服务器架构对比

主要国产服务器架构对比

3.7华为鲲鹏ARMv8CPU生态系的生成

自从美国Trump政府利用各种国家安全的理由限制华为采购美国的半导体芯片产品,软件,作业系统,华为为了摆脱美国技术,已经陆续推出自己研发的手机鸿蒙作业系统来取代谷歌的Android,用高速通讯ASIC来取代Xilinx,Altera/Intel的FPGA,用SSD闪存主控芯片来取代群联,Silicon Motion的SSD主控芯片,用Ascend推理及训练AI芯片取代英伟达Nvidia的推理及训练AI及Xilinx的推理AI芯片,用使用在Linux作业系统ARMv8CPU(泰山核)架构下的鲲鹏处理器取代Intel英特尔及AMD超威的x86CPU。虽然华为有很强的芯片设计能力,SPECint Benchmark评分超过930,超出业界标杆25%,但ARM的CPU架构本身单核心运算速度就比英特尔X86的CPU来得差,如鲲鹏920主频只有2.6Ghz,也只能靠着64颗ARMCortexA76核心,8个DDR4通道来竞争,但是华为是硬件及半导体公司,要整合自己的开源生态圈,需要很多系统,硬件,系统,应用软件公司的认证与支持,目前华为除了自行研发各种开源软件,作业系统并与超过150家(MSP云服务、服务器PC整机制造、中间件、操作系统、上层各类应用软件等产业)非美国的合作厂商携手推动鲲鹏计算产业,打造完整的产业生态链,这些公司是否担心华为本身的竞争将是一个问题。但在中国政府的支持下,要求数家重点国营企业及多家民间企业如百度,腾讯提高采用鲲鹏及其他国产芯片生态圈的产品比例,以2022年尽量达到100%的比例完成服务器国产化的目标,这对于华为鲲鹏生态圈而言是一大利好。就今年2020年而言,我们目前估计华为鲲鹏将出货150-200万颗服务器CPU,明年2021年估计达250万颗服务器CPU,以每台服务器配置4-8颗鲲鹏ARMCPU来计算,估计于2021年将会看到42万台鲲鹏服务器市场,相当于全球3%的市场份额。虽然华为之前流失了部分ARMv8泰山核设计团队的干部到阿里巴巴,但我们认为华为还是会持续对ARMv8泰山核进行设计优化及制程工艺微缩。

国产替代相关部分助推政策

国产替代相关部分助推政策

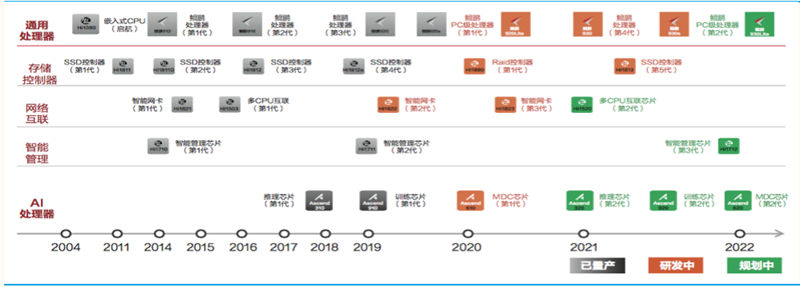

鲲鹏芯片族的“量产一代,研发一代,规划一代”策略

鲲鹏芯片族的“量产一代,研发一代,规划一代”策略

3.8飞腾生态圈

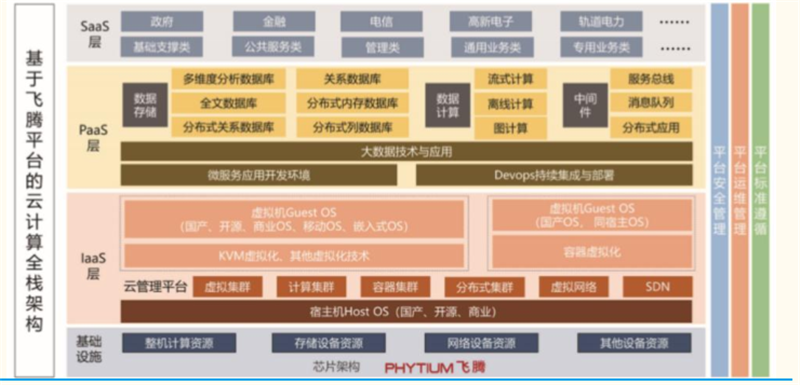

2019年8月上旬,飞腾发布《从端到云—基于飞腾平台的全栈解决方案白皮书暨飞腾生态图谱》,飞腾希望能从系统建设对芯片的需求角度去思考什么样的芯片和生态才能满足用户对于终端的更高需求,什么样的芯片和生态才能满足云计算和大数据时代的要求。飞腾也希望站在全系统集成角度,为集成商和最终用户梳理飞腾生态图谱并提供一套从端到云的全栈解决方案,给出集成模式和建议,提供已被验证的、有说服力的实际案例,去分析目前技术架构的收敛趋势,协助各行业信息化建设逐步向更先进的部署模式转变。在基础设施服务方面,国内主流的云平台包括阿里云、腾讯云、紫光云、中兴云、浪潮云、金山云、Ucloud等云厂商均已与飞腾平台进行适配。国内20多家主流的OEM、ODM厂商已推出基于FT-1500A/16和FT-2000+/64芯片的服务器整机,其中基于飞腾新一代FT-2000+/64芯片的服务器产品群已于2019年5月在福州数字中国峰会上发。就今年2020年而言,我们目前估计飞腾将出货80-90万桌机CPU,10-15万服务器CPU,虽然有比之前预期下修,但还是有不错的国内份额。

基于飞腾平台的云计算全栈架构框架

基于飞腾平台的云计算全栈架构框架

飞腾云计算全栈生态图谱

飞腾云计算全栈生态图谱

金准产业研究团队认为,在2019年衰退近5个点之后,估计全球服务器市场出货量在2020/2021年有10%-22%的同比增长机会,英特尔之前公布其去年服务器x86CPU出货量在同比衰退了三个季度后,四季度同比却增长了12%,而云端服务器CPU四季度更大幅成长了48%。统计彭博及Wind分析师对全球服务器相关公司2020年营收的预期,加上服务器需求将被各种线上游戏,影音串流,会议,办公,教学,医疗所带动,高速,低功耗需求让半导体芯片朝向更先进制程(Intel10nm,10nm+,AMD使用台积电的7nm,7nm+,5nm制程),更多的核芯运算,更多的PCI Express接口,及更多内存通道方向迈进,预期2020年全球服务器芯片市场同比增长可轻易地超过10%。