前言

复盘即将过去的 2019,电子行业经历了年初的估值修复、科创板推出、中美贸易摩擦下的自主可控、5G 商用推动的技术创新以及 TWS 需求火爆等拉动的多轮行情。

一、 5G是发展主线

1.1全球 5G 商用进展

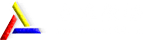

韩国是最早 5G 商用的国家。2019 年 4 月,韩国 SKT、KT 及 LG U+三家电信运营商先后启动5G 服务。截至 9 月,韩国建成 9 万座 5G 基站。根据韩国科技和通信部信息,运营商承诺 2019 年在韩国 85 个城市建设 23 万个 5G 基站,覆盖韩国 5100 万总人口的 93%。根据海外统计机构数据,截至 2019 年第三季度全球 5G 用户为 499 万,而韩国 5G 用户则达到了 318 万人,占全球 总用户的 63%,预计 2019 年底韩国 5G 用户将达到 480 万以上。韩国科技和通信部数据显示,韩国运营商 5G用户平均 ARPU达到 7.35万韩元,较 4G时期增长 75%;5G 用户月均客户流量消费额 DOU达 24GB,较 4G 的 9.5GB 增长 1.5 倍。以上指标的双增长表明现阶段韩国 5G 商用已为运营商带来新的收入增长点 。

韩国 5G 用户单月增长情况(万户)

美国 5G 网络的部署以毫米波为主。美国由于 3-4GHz 频谱大部分用于军用通信和国防通讯,因此 5G通信技术被迫以毫米波为主。自 2018 年 11 月以来,美国电信监管机构联邦通信委员会(FCC)已经进行三次 5G 高频频谱的拍卖,截至第三轮拍卖结束,美国频谱拍卖将涉及 24GHz、28GHz、37GHz、39GHz、47GHz 等多个频段共计 4950MHz 毫米波频谱资源。关于 5G 的 C 频段频谱(C 波段位于 3.7GHz到 4.2GHz 之间)的使用权,目前 FCC 仍在与美国卫星通讯公司协调中。

美国主要电信运营商均已推出 5G 服务。AT&T 在 2018 年 12 月就采用毫米波推出 5G;Verizon 于 2019年 4 月在芝加哥的部分市中心地区使用毫米波推出 5G,计划在 2019 年底前完成 30 个城市的 5G 覆盖。Sprint 拥有 2.5GHz 的频谱资源,而 T-Mobile 拥有 39GHz 和 600MHz 的频谱,两家合并后,其高中低频段频谱战略,可以实现更有竞争力的 5G 网络覆盖。

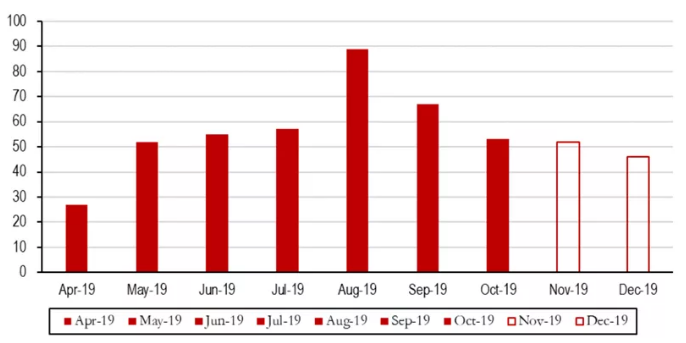

继韩国、美国、瑞士、英国之后,中国成为全球第五个正式商用 5G 的国家。2019 年 6 月 6 日,工信部正式向中国移动、中国联通、中国电信和中国广电发放 5G 牌照,国内 5G 进入商用阶段。11 月 21日,在世界 5G 大会上,工信部部长苗圩在开幕式上致辞时表示,全国已开通 5G 的基站达 11.3 万座,预计到年底将达到 13 万座。5G 套餐的签约用户现在已经有 87 万户,发展势头良好。

全球主要国家 5G 商用时间

主要省市 5G 基站建设规划

1.2 5G 商用,开启新一轮创新周期

通信网络是信息传输的基础,移动通信技术的变革将推动新一轮硬件创新。从 1G 到 2G 的转变是模拟通信向数字通信的转变,2G 网络使得移动通话成为现实;从 2G 到 3G 的升级,是移动通信网向移动互联网的转变,3G 实现同时传送声音及数据信息,使得手机上网成为现实;4G 实现了高速数据连接,使得数据、音频、图像、视频信息得以快速传输。每一代移动通信技术的变革都推动这新一轮的硬件创新。5G 的高频、高速、低时延、广连接也将开启新一轮的硬件创新。

5G 手机价格下探进度超预期,渗透速度加快。根据中国信通院数据,截至 11 月,国内市场已有 24部 5G 手机上市,5G 手机出货量已经达到 835.5 万部。其中,11 月单月出货量 507.4 万部,占 11 月手机总出货量的 15%。2019 年 12 月,小米发布 Redmi K30 系列手机,5G 版本起售价 1999 元,预计在 2020年 1 月推向市场。Redmi K30 5G 手机的发布将 5G 手机价格向下拉至 2000 元以下。金准产业研究团队预计到 2020 年底,5G 智能手机将向低端机型渗透,全球 5G 手机的出货量有望达到 2-3 亿部。

二、消费电子迎升级大年,多品类百花齐放

2.1手机终端技术升级——天线

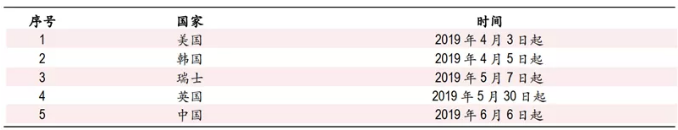

预计 sub 6GHz 频段,MPI 和 LCP 将共存,5G 毫米波频段,LCP 将占主流。目前,手机软板天线以 PI基材为主,苹果 2017 年发布的 iPhone X 首次采用了 LCP 基材的 FPC 天线,单天线价值量约 5 美金。相较于 PI 材料,LCP 材料因具有低介电常数、低介电损耗特性,高频传输损耗较低,并且具有较低的吸湿性,因此在 5G 通信中优势明显。但受限于 LCP 材料的供应和成本等问题,苹果在 2019 年的机型中,与 DOCK 模组融合的下天线改为 MPI 材质,其他仍为 LCP 材料。MPI 高频传输特性低于 LCP,但 MPI 在材料供给和价格方面更具优势。金准产业研究团队预计在 sub 6GHz 通信中,MPI 和 LCP 将共存,而到 5G毫米波阶段,LCP 仍将占据主流。

LCP 基 FCCL 和 PI 基 FCCL 基本性能对比

2.2 手机终端技术升级——射频前端

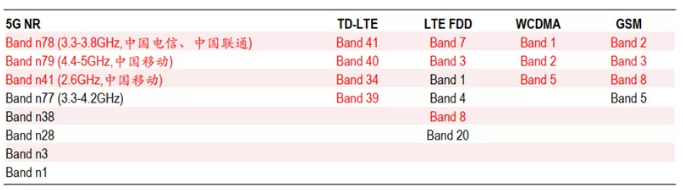

5G 手机需要支持的频段数量增加,射频前端器件用量增加。根据工信部的频谱划分,5G 通信新增n41 2.6GHz、n77 3.5GHz、n79 4.8GHz 频段三个频段,射频前端需要增加三个收发模组,并且在独立组网模式下,需要采用双天线发射 4 天线接收,因此射频前端器件的使用量随之增加。预计滤波器将从 40 个增加至 70 个,接收机发射机滤波器从 30 个增加至 75 个,射频开关从 10 个增加至 30 个,PA从 4G 时期的 6-7 个增加至 15 个。另外,在旗舰机中,射频前端的模组化将成为主流方案。

全网通 5G 手机需要支持的频段

5G 手机 PA 仍将以砷化镓 PA 为主,氮化镓 PA 将在 5G 基站中得以应用。在 GSM 通信时代,低成本的 CMOS PA 出现,但是砷化镓由于具有较高的电子迁移率(比硅高 5-6 倍)和击穿电压,因此在高频高功率领域更具优势。在 4G 时代,手机 PA 以砷化镓 PA 为主,到 5G 毫米波频段,砷化镓 PA 结构可能会从目前的异质双极晶体管(HBT)转向 pHEMT。而氮化镓 PA 由于在高频和高功率方面较砷化镓更具优势,因此预计会在 5G 基站中得以应用。但由于氮化镓 PA 所需要的驱动电压较高,因此在手机端的应用受限。

产业链方面,全球砷化镓射频器件目前有两种产业模式,IDM 和晶圆代工,以 IDM 模式为主。Skyworks、Qorvo 和 Avago 占据主要市场。在晶圆代工领域,台湾稳懋为全球第一大砷化镓晶圆代工厂,根据 SA数据,稳懋占砷化镓晶圆代工超过 70%的市场份额。

2.3手机终端技术升级——电池和散热

5G 手机功耗大,推动电池容量扩容、散热技术升级。5G 基带芯片功耗大,并且外挂基带芯片的方案仍较多,5G 手机射频前端 PA 用量增加,5G 处理器性能升级,另外,5G 手机功能增加导致的应用程序增多等,这些都导致 5G 手机功耗提升。毫米波频段,功耗问题将更加突出。因此,电池容量的提升、散热能力的升级成为 5G 手机设计的重点。小米近期发布的 Redmi K30 5G 手机电池容量 4500mAh,并配闪充。在散热方面,5G 手机的散热也进行升级。华为 Mate 30 5G 系列采用了石墨烯加铜管一体散热防滚架的组合散热方案。

2.4 手机终端技术升级——光学

光学创新一直是手机创新的焦点之一。2019 年,手机摄像头经历了从三摄到四摄,像素升级到 48M、64M,以及潜望式镜头等创新,预计 2020 年,潜望式摄像头、TOF 的上量将成为光学升级的趋势。

后置 TOF 有望在 2020 年上量。3D 视觉成像主要有三种方案,3D 结构光、双目立体成像和 TOF,目前在手机中应用较多的是结构光和 TOF 方案。苹果 在 2017 年推出的 iPhone X 首次引入 Face ID 功能,采用的是 3D 结构光方案,此后的 iPhone 新机均配有 Face ID 功能。相较于 3D 结构光方案,TOF 方案由于功耗大、缺乏关键应用的推动等原因,在手机中的没有得到普及,2019 年小部分安卓机型采用。由于 TOF 具有测距范围更广,并且可以实时获取面阵的精确深度信息的特点,因此在 AR 这种高动态应用场景中具有优势。而 5G 技术的商用为 AR 应用落地创造了条件。为应对 AR 应用等需求,预计苹果将会在 2020 年的新机型中加入后置 TOF 镜头,安卓机型后置 TOF 机型也有望上量。产业链有望受益的环节包括,光学镜头、模组、VCSEL、Diffuser、窄带滤光片、图像传感器芯片等。

高倍光学变焦提升手机拍摄体验,潜望式摄像头成为手机高倍光学变焦的重要方式。光学变焦是通过移动镜片改变焦点位置改变焦距,从而实现对远处物体成像的放大。光学变焦倍数越大,能拍摄的景物就越远。因此,高倍光学变焦成为手机相机技术升级的重要方向。目前,智能手机主要依靠2-3 个定焦镜头的配合实现变焦。其中最重要的是长焦镜头,变焦倍数越高,长焦摄像头的高度就越高。但由于智能手机厚度有限,因此,变焦倍数受限。而潜望式摄像头结构是通过将原来竖着排放的摄像头在手机内横向排放,通过棱镜将光线转 90 度,把原来的前后调焦变成上下调焦,从而实现高倍光学变焦。

潜望式摄像头加速渗透,有望成为旗舰机标配。华为于 2019 年 3 月发布的 P30 Pro 首次实现潜望式镜头的量产,支持 5 倍光学变焦、10 倍混合变焦以及最高 50 倍数字变焦;4 月,OPPO 发布 OPPO Reno系列手机,其中 Reno 10 倍变焦版采用潜望式摄像头。由于技术难度和成本等问题,从市场情况看,2019 年搭载潜望式镜头手机机型较少,主要以华为 P 系列和 OPPO reno 系列。从产业链配套方面看,棱镜的设计是潜望式镜头的难点和重点之一。预计随着量产技术的成熟和成本的降低,在高倍光学变焦需求的驱动下,潜望式摄像头将成为旗舰机的标配。

2.5穿戴设备市场爆发

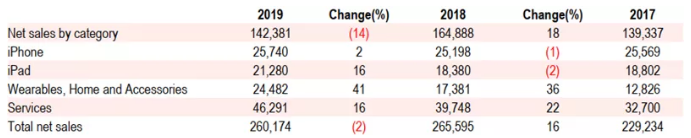

苹果引领,智能手表、TWS 市场快速增长。苹果公司于 2015 年 4 月推出 Apple Watch,2016 年 9 月发布首款 Airpods,引领穿戴设备市场。从苹果近年的财报看,其穿戴设备产品销售收入快速成长,成为公司整体收入增长的重要驱动力。2018 财年,苹果穿戴设备、家庭配件业务实现收入 173.81 亿美元,同比增长 36%,2019 财年实现收入 244.82 亿美元,同比增长 41%。

苹果公司 2019、2018、2017 财年各产品销售收入情况(百万美元)

Airpods 引领,TWS 市场强劲增长。苹果在 2016 年发布首款 Airpods,推动了无线蓝牙耳机的技术变革。Aipods 在发布之后,产品需求火爆,上市一个月即占据了美国无线耳机网销市场 26%的份额,2018年,Aipods 销量达到 2800 万。2019 年 3 月苹果发布第二代 Airpods,10 月 29 日推出 Aipods Pro。金准产业研究团队预计 2019 年 Airpods 销量有望达到 6000 万部。安卓系手机厂商和传统耳机厂商也推出多款 TWS产品,金准产业研究团队预计 2019 年 TWS 整体出货量有望突破 1 亿部。随着 TWS 产品技术的成熟和成本的下降,有望实现手机标配,届时 TWS 的出货量将大幅提升。

2.6 5G 助力 AR/VR 加速落地

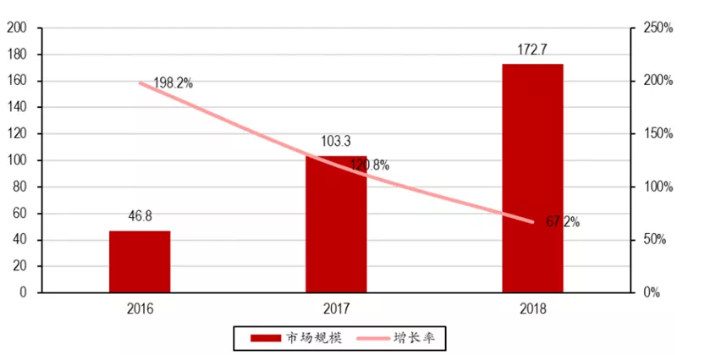

5G 时代,AR/VR 有望加速落地。AR 即增强现实,是一种将虚拟世界信息叠加到现实世界,虚实结合,三维立体成像,从而实现超越现实的感官体验,应用场景包括教育、购物、导航、医疗等。VR 即虚拟现实,该技术的特点是利用电脑模拟产生一个三维空间的虚拟世界,提供使用者关于视觉、听觉、触觉等感官的模拟,让使用者如同身临其境,可以及时、没有限制地观察三度空间内的事物。AR/VR应用对实时性要求较高,而 5G 增强宽带和低时延的特点让稳定的实时数据同步成为可能。随着 5G商用的推进,AR、VR 应用有望加速落地。根据赛迪统计数据,2018 年全球 AR/VR 市场规模达到 172亿美元,同比增长 67%,其中硬件的市场规模在 63 亿美元。AR/VR 硬件产业链包括关键光学元件、整机制造等环节。

2016-2018 年全球 VR/AR 行业市场规模(亿美元)

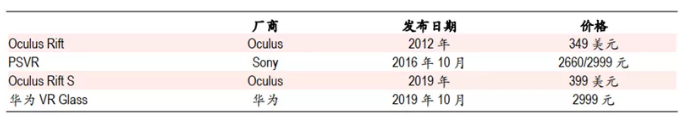

VR 头部厂商主要包括 Facebook 旗下 Oculus、索尼、微软、HTC 等。根据赛迪数据,2018 年 Oculus 在VR 领域的销售额约 4.1 亿美金,索尼实现销售额 3.8 亿美金。

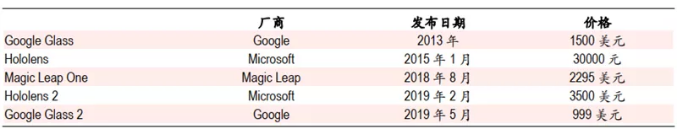

全球主要 VR 产品

AR 头部厂商主要包括谷歌、微软 Hololense 等,苹果公司在 AR 领域也进行了相关布局。2017 年,苹果在 WWDC 2017 全球开发者大会上推出 AR 开发平台 ARKit;2018 年 6 月,在 WWDC 2018 上升级 ARKit增强现实开发套件,推出 ARKit 2.0;在 WWDC 2019 大会上,推出 ARKit 3.0 和两个新的 AR 开发工具RealityKit、Rreality Composer。此外,苹果公司还进行了 AR 相关软硬件公司的收购和专利布局。预计未来将有相关 AR 产品推出。

全球主要 AR 产品

三、半导体需求回暖,拐点向上

3.1各项指标改善,行业景气恢复

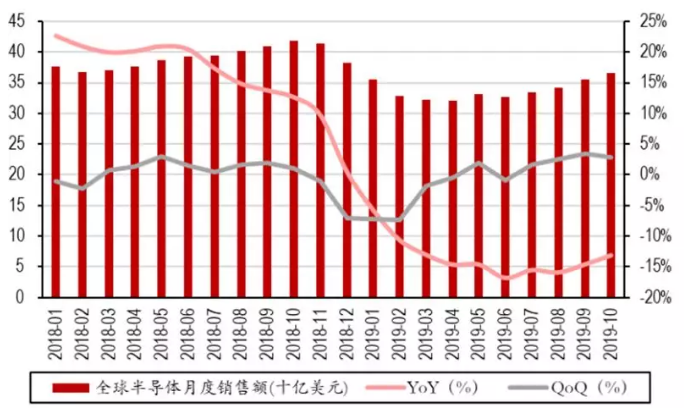

全球半导体销售额 Q3 降幅收窄,半导体行业景气度逐步恢复。根据 SIA 数据,2018 年下半年开始,全球半导体月度销售额同比增幅下降,到 2018 年四季度,半导体销售额同比和环比均出现下滑,一直持续到 2019 年上半年。2019 年下半年之后,月度环比增速转正,同比降幅收窄,显示半导体行业景气度逐步提升。

全球半导体月度销售额(亿美元)

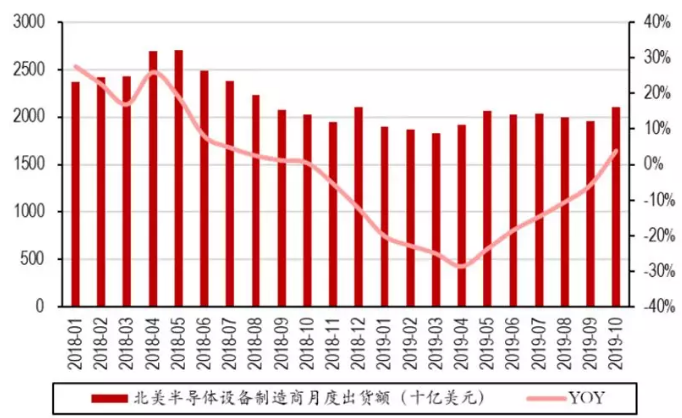

北美半导体设备制造商月度销售额同比增速转正,半导体设备销售额预计 2020 年恢复正增长。由于半导体行业景气度下行,各晶圆制造和封测企业投产进度放缓,资本开支收紧,上游设备销售受到影响。北美半导体设备制造商的月度统计数据显示,2018 年四季度开始,月度销售额同比下滑,并且下滑幅度逐月增大,到 2019 年 4 月,同比下滑幅度接近 30%。最新统计数据显示,10 月份北美半导体设备制造商月度销售额同比恢复正增长。SEMI 近期发布的年终半导体总设备预测报告预测,2019年全球半导体制造设备销售额将从去年的历史峰值 644 亿美元下降至 576 亿美元,2020 年将恢复正增长,达到 608 亿美元,同比增速 5.5%;2021 年达再创历史新高,达到 668 亿美元。

北美半导体设备制造商月度销售额

库存改善,存储芯片价格 2020 年或将回升。DRAM 方面,DRAMexchange 数据显示,经近五个季度的库存调整后,近期受模组厂和渠道经销商开始愿意增加库存影响,DRAM 现货价格出现上扬。另外,由于服务器内存1X纳米制程的生产的不顺畅,影响整体供货量,预计服务器内存价格或将率先在2020年一季度上涨,从而带动整体 DRAM 价格止跌回升。Nand 方面,由于库存改善和消费电子旺季,Nand合约价第三季度跌幅已经在收敛。根据 DRAMexchange 数据,2019 年第三季 NAND Flash 整体位元出货量成长近 15%,产业营收季成长 10.2%,达到约 119 亿美元。

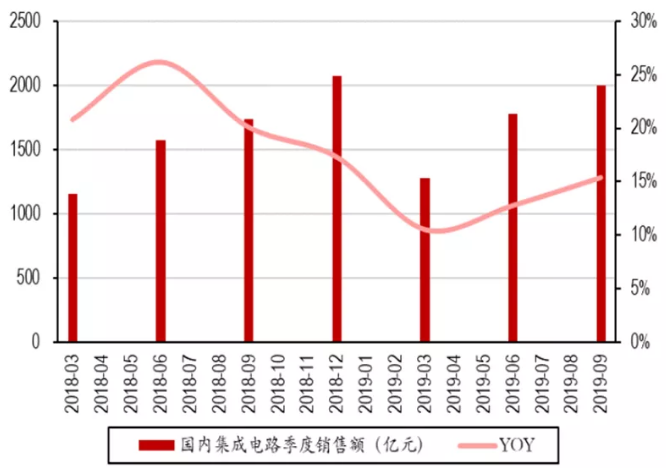

国内集成销售额增速二季度开始回升。国内市场方面,2018 年二季度国内 IC 销售额增速超过 25%,此后,增速开始回落,到 2019 年一季度,国内 IC 销售额增速降到 10%左右。二季度开始,IC 销售额同比增速开始逐步回升,三季度销售额增速在 15%左右。

国内半导体销售额(亿元)

封测企业三季度产能利用率趋紧,财务指标改善明显。统计国内主要的 4 家封测企业长电科技、华天科技、通富微电和晶方科技营收、净利润和相关财务指标情况,数据显示,2019 三季度开始,封测环节营收、净利润改善明显。相比于 2019Q2,各公司毛利率、存货周转天数均在 2019Q3 也得到明显改善。

3.2 5G 通信注入增长新动能

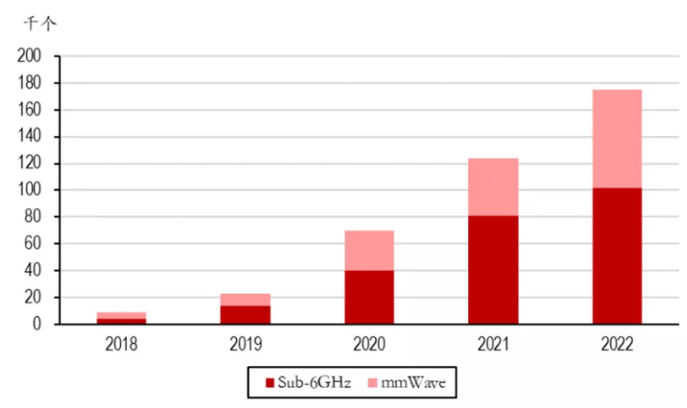

5G 基站建设、5G 终端出货,拉动半导体需求。5G 基站 MIMO 通信技术的采用,带来了 PA 等用量的大幅提升。根据 SA 数据,未来几年 5G 基站的建设量将逐年增长,预计 2022 年 5G 基站的建设量将超过 170 万个。而 5G 手机方面,由于处理器芯片、基带芯片的升级,存储器容量的持续提升,以及射频前端器件用量的提升,导致 5G 手机芯片价值量大幅提升。根据 ifixt 拆机数据预测,5G 手机芯片的价值量约为 4G 手机的 2 倍以上。因此,随着 5G 手机的大量上市,手机芯片市场有望迎来增长。

5G 建站建设量

砷化镓晶圆代工龙头稳懋下半年营收、毛利率指标提升明显。从全球最大的砷化镓晶圆代工厂稳懋的月度营收数据看,从 2018 年 9 月份开始,稳懋的月度营收同比出现负增长,并一直持续到 2019 年5 月。2019 年 6 月,稳懋的月度营收同比开始逆转,9 月营收营收同比增速达到 70%以上。毛利率在2019 年一季度之后逐步回升,三季度毛利率超过 40%,预计四季度将维持在该水平。受美国贸易限制影响,射频大厂 Skyworks、Qorvo 营收同比下滑,但好于预期。Skyworks、Qorvo 在射频前端芯片市占率较高,但由于美国对华为实施的出口限制,两家公司销售收入都受到较大影响。根据近期发布的财报数据,Skyworks 2019 年第四财季收入 8.274 亿美元,环比增长 8%,同比下滑 22%,但 Skyworks 预计,得益于全球 5G 手机需求的增长,销售收入将在 2020 年中恢复增长。Qorvo 近期发布的财报数据显示,2020 年第二财季收入 8.07 亿元,环比增长 4%,同比下滑 8.79%,但好于预期。

3.3服务器市场需求有望逐步恢复

单台服务器半导体耗用量的增加,拉动服务器芯片市场需求。服务器用芯片占半导体市场份额近10%,对半导体需求影响较大。从全球服务器的出货量数据看,2017Q2 开始全球服务器出货量和营收增速逐步提升,此轮服务器出货量的增长主要源于云计算发展的推动。并且 2017Q2 开始的这轮服务器营收和出货量数据显示,营收增速远高于出货量增速,表明服务器单价的提升。服务器 CPU 性能的提升,存储容量的提升以及人工智能发展带动的机器学习、推理等需求的提升,都推动了服务器芯片耗用量的增加。根据 SIA 数据,服务器用芯片市场占整体半导体市场份额近 10%,因此服务器芯片耗用量的增长对半导体需求具有较大影响。

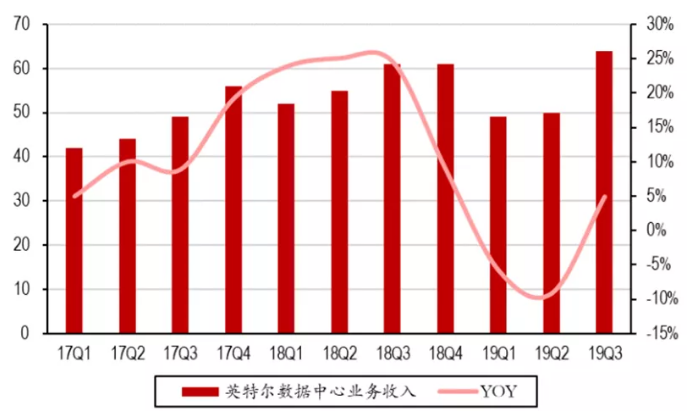

英特尔数据中心业务收入重回正增长,AMD 骁龙系列处理器出货量强劲,显示服务器市场需求回暖。从近期英特尔的财报数据看,数据中心业务收入重回正增长, AMD 在近期的四季度财报中也表示,其服务器 CPU 骁龙处理器增长强劲。两大主要服务器 CPU 厂商相关业务数据均显示,服务器业务需求的回暖。

英特尔数据中心业务收入及增速(亿美元)

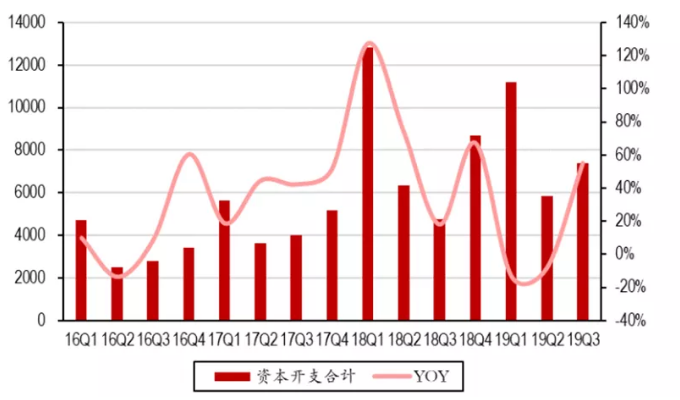

下游互联网厂商资本开支增加。服务产业链下游市场包括政府、互联网厂商和云计算厂商等,从全球前几大互联网企业的资本开支看,在经历 2019 年上半年的谷底之后,2019 年三季度又重回正增长,同比增速近 60%。下游互联网云计算企业资本开支的增加,显示服务器市场的需求的回暖。

互联网企业资本开支(百万美元)

四、面板供需格局改善,被动元件库存回归

4.1需求端——大尺寸面板需求稳步增长

此轮液晶周期预计进入尾声,面板价格有望止跌回升。面板行业在经历长达 2 年的下行周期后,随着韩国面板厂三星、LGD 产能的退出,以及电视面板向 85 寸等转向,面板供需局势将逐步改善,2020年面板价格有望止跌回升。

大尺寸 LCD 面板占据面板大部分市场,需求平稳增长。TV 和显示器等大尺寸面板占 LCD 面板市场份额超过 80%。根据 IHS 数据显示,2016 年以来,除个别月份出货量面积波动,大尺寸 TFT-LCD 的月度出货面积保持同比增长趋势。2016 年,大尺寸 LCD 面板的出货面积 4263 万平方米,2018 年出货面积达到 4489 万平方米,年复合增长率为 2.62%。受智能手机出货量增长停滞和 OLED 替代影响,小尺寸 LCD 需求逐步减少。TFT-LCD 在小尺寸的市场主要应用领域为手机。由于智能手机出货量增速的放缓甚至出货量的下滑,以及 OLED 在智能手机市场的渗透,LCD 面板的需求受到挤压。

4.2 供给端——韩厂产能退出,供需改善

在大尺寸面板市场中,市占率较高的前五大面板企业分别为京东方、LGD、群创光电、友达光电和三星电子,合计占有大尺寸面板市场 79.5%的市场份额。在平板电脑、笔记本、显示器和 TV 等各类大尺寸应用市场中,京东方市占率均居于首位。小尺寸面板市场,a-Si 市场集中度较低,市占率排名前三的是京东方、深天马和友达光电,市占率分别为 37%、9.10%和 8.5%。小尺寸 LTPS 市场,市占率排名前三的是深天马、JDI 和京东方,市占率分别为 21.6%、18%和 11.3%。

韩厂产能退出,叠加 85 寸转向,面板价格有望迎来反弹。受面板价格的持续下行影响,韩国面板厂三星、LGD 规划逐步降低其 LCD 面板产能,转向 OLED。三星已于年中停止运营其 8A 产线,并计划出售。LGD 已从 6 月份开始减产 LCD 面板。另外,预计 2020 年,85 寸的电视面板出货量将大幅增加,预计会大幅消耗面板产能。三星、LGD 的减产,叠加 85 寸电视面板出货量的增加,预计在经历长达两年的下行周期之后,面板价格有望在 2020 年迎来反弹 。

4.3 OLED 手机渗透率持续提升,拉动需求增长

OLED 显示屏目前主要应用在智能手机、智能手表以及车载、AR/VR 等领域,其中手机显示屏应用占90%以上。由于 OLED 具有视角广、功耗低、可以自发光不需要背光源等优点,在智能手机中得到推广,根据 HIS 数据,预计 2019 年手机 OLED 面板产值将达到 280 亿美金。

智能手机 OLED 渗透率持续提升,拉动 OLED 面板需求。自 2017 年苹果推出搭载柔性 OLED 屏的智能手机 iPhone X 后,OLED 显示屏在智能手机上的渗透率不断提升。根据 AVC 数据,预计到 2021 年智能手机 OLED 渗透率将超过 50%。智能手机 OLED 显示屏渗透率的提升,将拉动 OLED 面板需求。

4.4被动元件库存改善,5G 拉动行业需求

被动元件库存调整接近尾声,叠加 5G 需求拉动,行业景气度将逐步恢复。被动元件行业在经历 2017年至 2018 年上半年的涨价、囤货之后,行业进入去库存状态,企业的开工率普遍偏低。经过长达一年多的去库存之后,目前,行业库存已经接近正常水平。而 5G 时代,智能手机被动元件使用量预计会比 4G 手机有较大幅度提升。行业去库存的结束,叠加 5G 拉动的需求,预计被动元件行业的景气度将逐步恢复。

结语

金准产业研究团队认为,移动通信技术的变革推动着硬件的革新,在 5G 规模商用的推动下,2020 年消费电子将迎来技术升级大年。半导体行业在经历自 18H2 以来的下行周期后,19Q3 开始,各项指标改善明显。加上半导体行业国产化趋势,预计半导体整体景气向上。而对于面板和被动元器件行业,随着三星、LGD 产能的退出,以及电视面板向 85 寸转向,面板供需局势逐步改善,此轮液晶周期逐步进入尾声,2020 年面板价格有望止跌回升。