受新冠肺炎疫情影响,房地产企业2020年2月的开工、销售数据均不理想,部分企业的现金流也有所承压。

在此背景下,房企2月份国内信用债(包括一般公司债、一般中期票据、证监会主管ABS、超短期融资债券等)的同比环比发行规模均明显增加。查阅相关企业的债券募集说明书可以发现,新发债券募集资金中的很大一部分将用于偿还原有债务。

另外,值得一提的是,相比国内信用债,房企2月份的美元债发行规模同比环比均明显减少。但另一方面,多家房企2月发行的美元债票面利率较2019年出现明显下降。

房企2月公告发行信用债约400亿元 同比翻倍增长

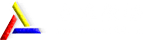

根据Wind申万房地产开发(信用债)分类,以发行公告日测算,2020年2月共有46个债务主体发行国内信用债,合计发行规模约为400亿元人民币,同比翻倍增长,环比也有明显上升。

图1:2019年至2020年2月房企历月国内信用债发行规模

按照债券类型进行划分,房企2月新发信用债中,超短期融资债券数量最多,达到11只;一般中期票据和一般公司债的发行数量位居其次,均为10只。此外证监会主管ABS的发行数量也相对较多,达到9只。

一般短期融资券、私募债以及定向工具的发行数量则相对较少,分别只有2只、3只和1只。

图2:2020年2月房企各类型信用债发行数量

首开股份、龙湖集团(35.25, -1.80, -4.86%)单只债券募资规模最大

从发行企业来看,单只债券发行规模排名前十的企业包括首开股份(两只入选)、龙湖集团、奥园集团、金科地产、华发实业、绿城房地产、北京城建、招商蛇口以及美的置业(21.3, -1.65, -7.19%)。

这些企业中,首开股份和龙湖集团的单只债券发行规模最大,均达到了30亿元,排在第十位的美的置业单只债券的募资规模为14.40亿元。

从发行票面利率来看,十家企业中最高为金科地产的6.00%。其次为奥园集团,票面利率5.50%。

其余八家房企的发行票面利率均在4.00%或以下,其中招商蛇口的票面利率最低,只有2.65%。

图3:2020年2月单只债券募资规模前十名房企

此外,在2月发行的所有46只房企信用债中,泛海控股以及天津蓟州新城建设投资有限公司发行的两只债券票面利率最高,均达到了7.50%。

其余企业中发行票面利率超过6.00%的企业还包括天津北辰科技园区总公司、时代控股集团以及福建阳光集团等。

美元债2月发行36.86亿美元 同比减少逾六成

除了国内信用债,不少房企通过发行美元债进行募资。

与国内信用债发行不同的是,2020年2月房企美元债不管是发行数量还是发行规模的环比同比均有所减少。

根据Wind数据,2020年2月共发行15只美元债,合计募资约36.86亿美元,金额同比减少逾六成,环比减少近八成。

图4:2019年至2020年2月房企美元债发行数量及发行规模

不同主体间发行票面利率差异明显

在2月发行的所有15只美元债中,合生资本国际集团有限公司的发行规模最大,达到5亿美元。

另外,禹洲地产(3.74, -0.22, -5.56%)、佳兆业集团(3.22, -0.28,-8.00%)、新城环球、YANGO JUSTICE INTERNATIONAL LIMITED(阳光城境外子公司)以及建业地产(4.55, -0.27, -5.60%)单只美元债的募资规模也达到或超过3亿美元。

相比较而言,佳源国际控股(3.16, -0.09, -2.77%)有限公司、FEC FINANCE LIMITED(远东发展(3.08, -0.36, -10.47%)间接全资附属公司)的单只债券募集规模较小,均未达到1亿美元。

图5:2020年2月所有房企新发行美元债情况

从发行票面利率来看,不同发行主体间差异明显。

佳源国际控股、YANGO(CAYMAN)INVESTMENT LIMITED(阳光城境外子公司)、当代置业(1.09, -0.05, -4.39%)以及华南城(0.83, -0.04,-4.60%)控股有限公司这四家房企的发行票面利率均超过了10%。

对比来看,奥园集团的发行票面利率只有4.8%。建业地产、新城环球、佳兆业集团以及合生资本国际集团的发行票面利率也在7%以下。

值得一提的是,FEC FINANCE LIMITED(远东发展间接全资附属公司)发行的是金额为0.6亿美元,票面利率7.375%的优先担保永续资本票据。相对一般债券而言,永续债存在利率相对较高以及到期后利率跳升等风险。

票面利率整体呈下降趋势

对比2019年房企美元债的发行,多家房企2020年2月发行的美元债出现票面利率下降的趋势。

禹洲地产于2019年11月发行了2025年到期、金额为5亿美元的优先票据,票面利率为8.30%。2020年2月,该公司发行的2025年到期、金额4亿美元优先票据的票面利率为7.70%。

佳兆业集团2019年2月发行了金额为4亿美元、到期日为2021年的优先票据,票面利率为11.75%。而该公司2020年2月最新发行的2021年到期、金额同样为4亿美元的优先票据中,票面利率只有6.75%。

中梁控股(5.84, -0.22, -3.63%)也出现了相似的情况,其2019年10月发行的金额1亿美元、于2021年到期的优先票据票面利率为11.5%。2020年2月,该公司发行的金额为2.5亿美元、到期日为2021年优先票据的票面利率下降到了8.75%。

虽然不同时期的票面利率会受到企业基本面变化的影响,但多家企业同一时期均表现出票息下降的趋势,或许值得留意。